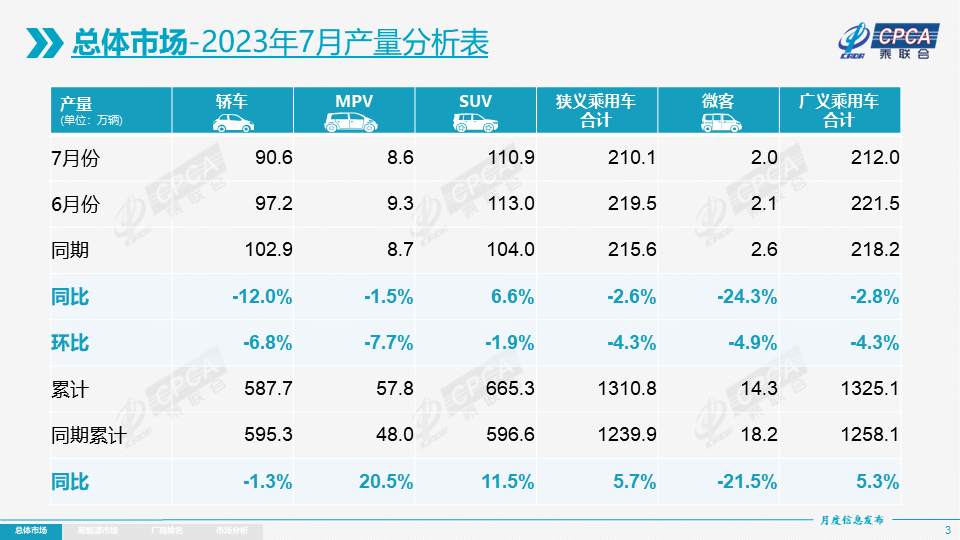

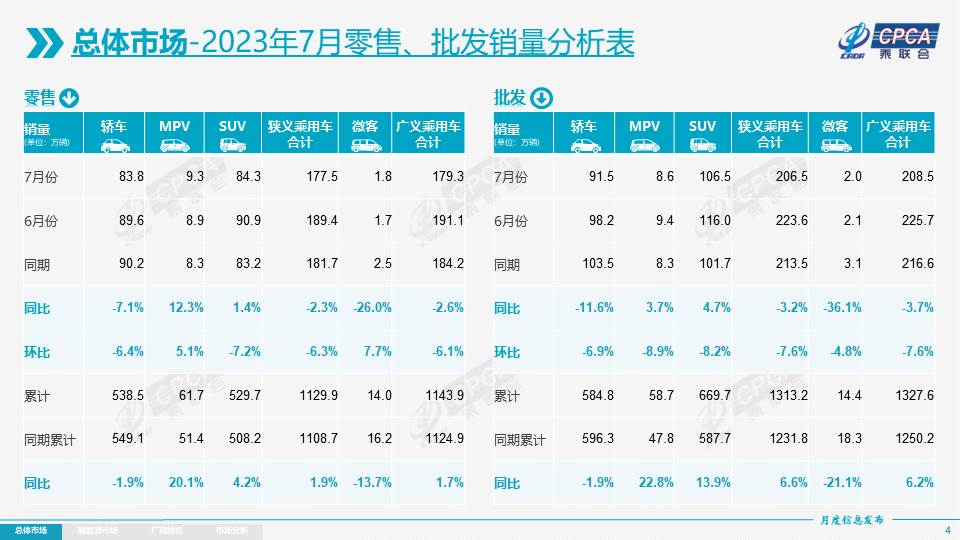

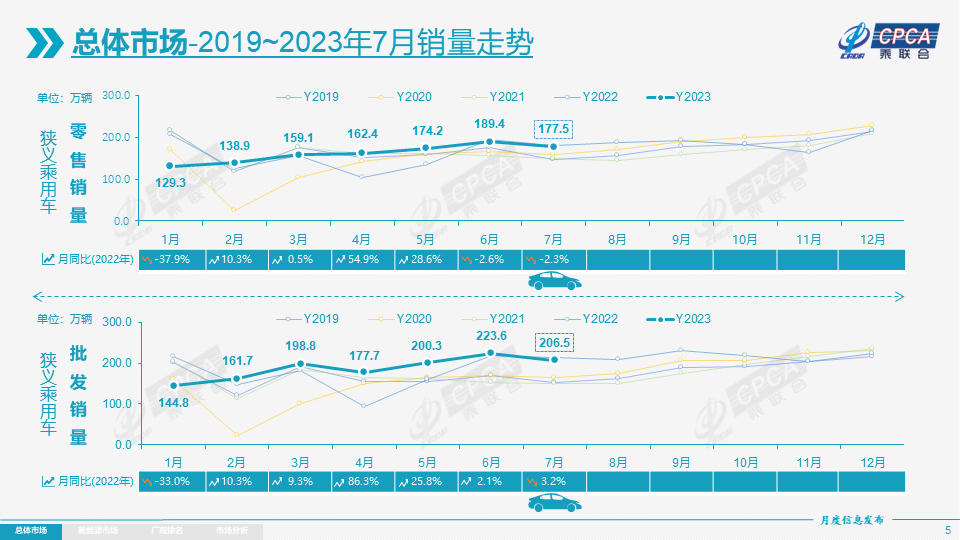

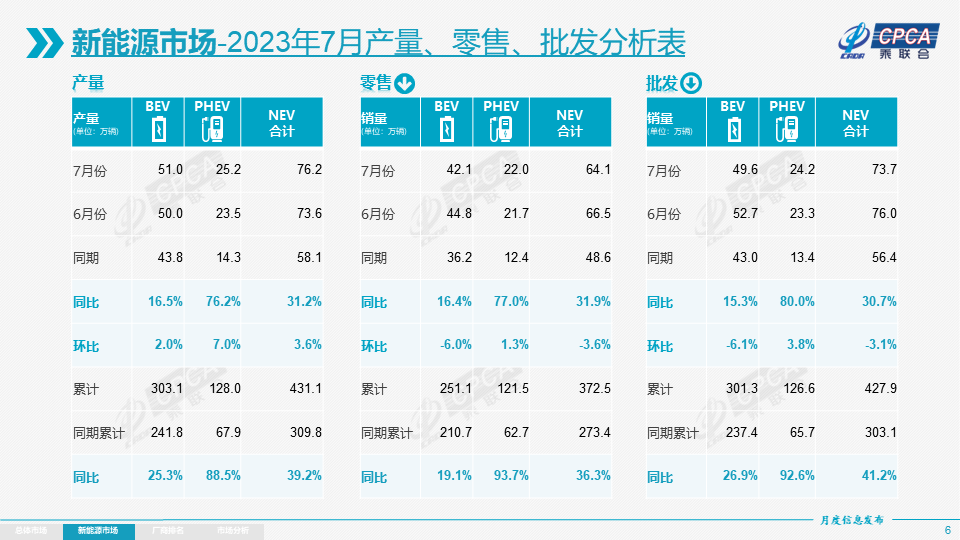

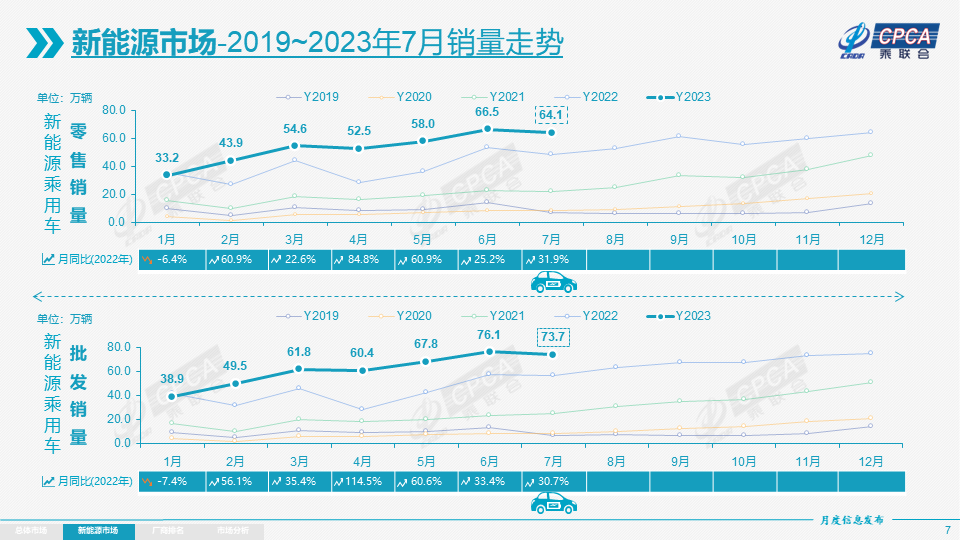

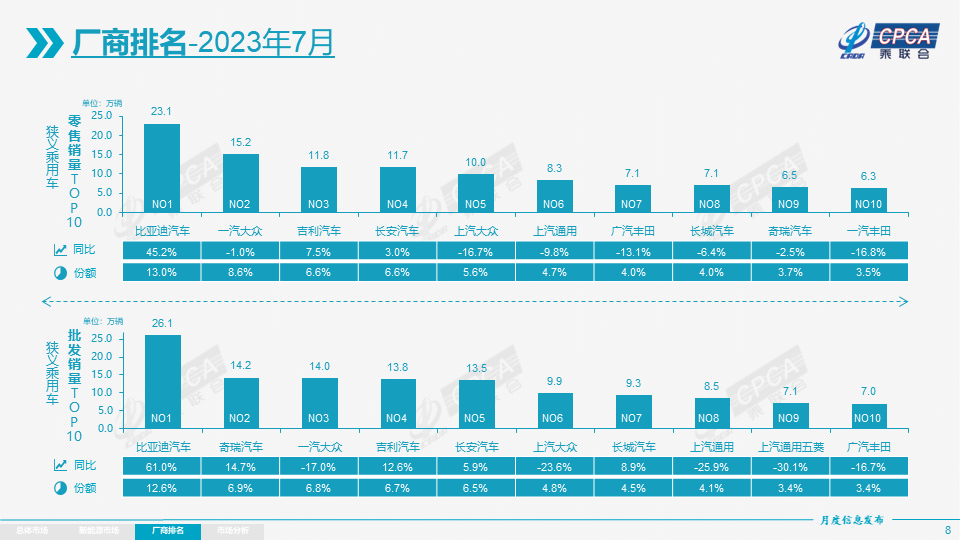

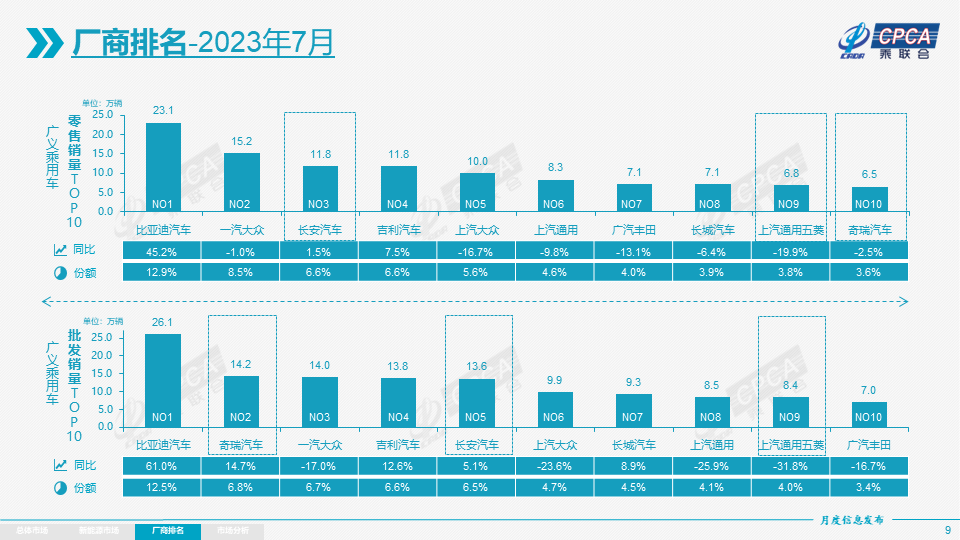

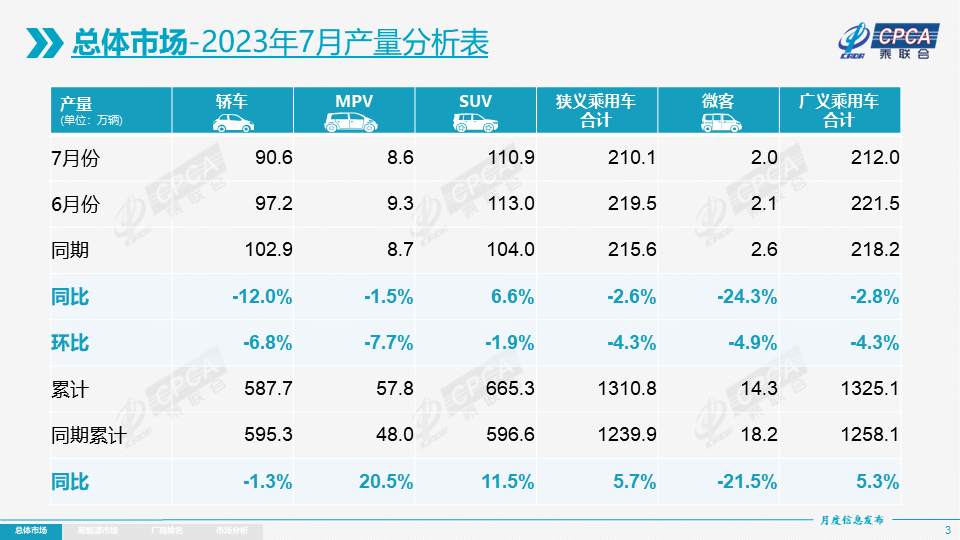

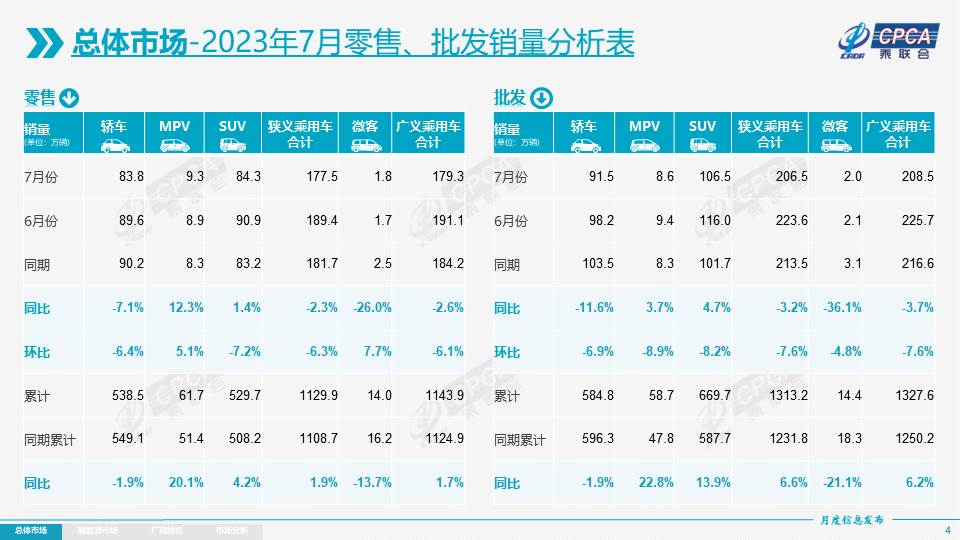

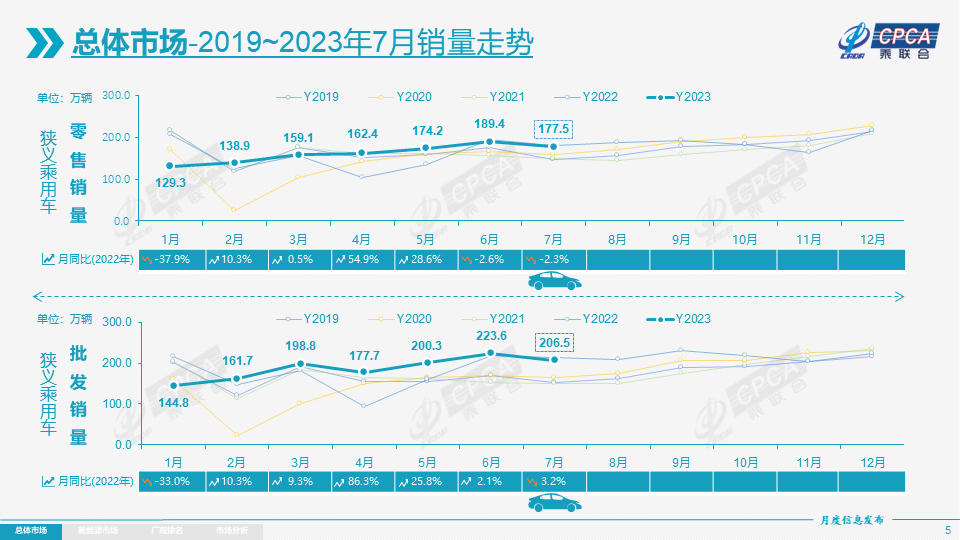

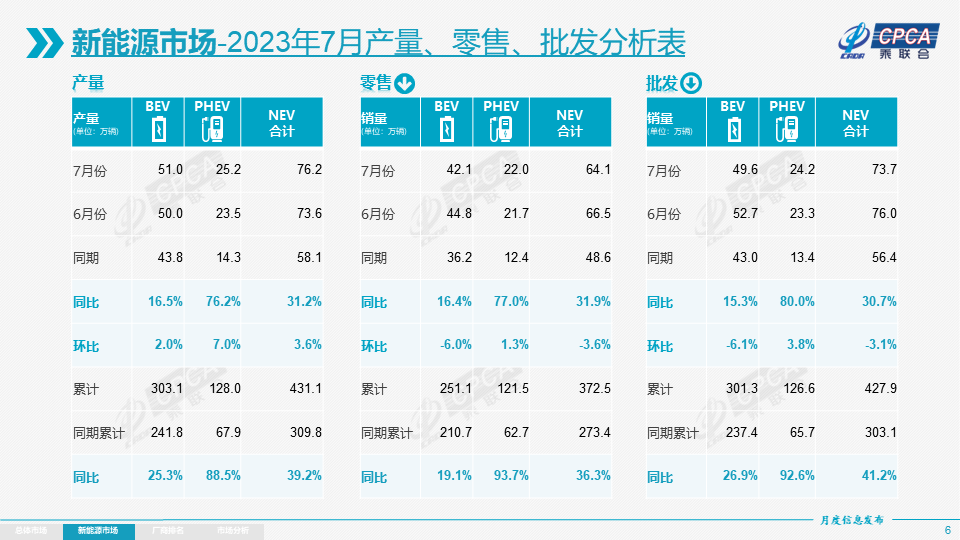

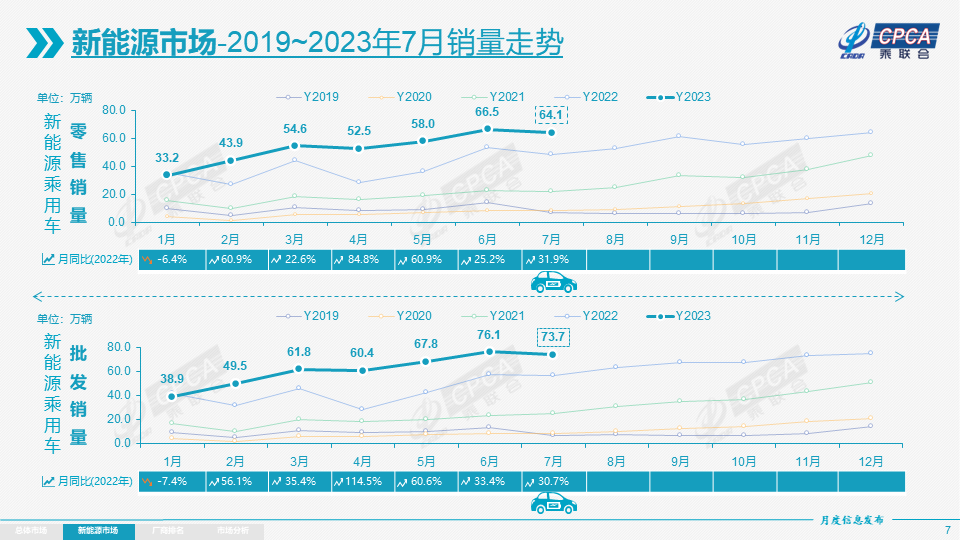

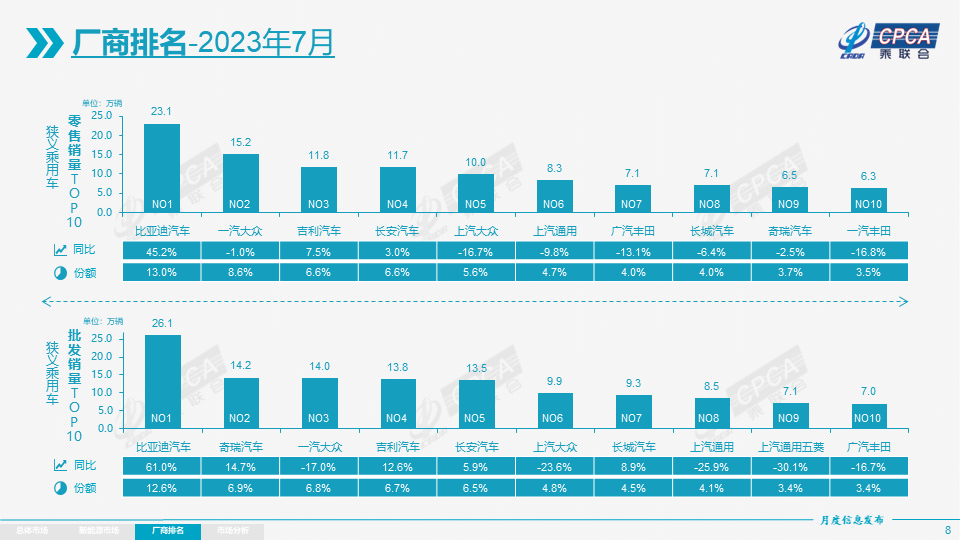

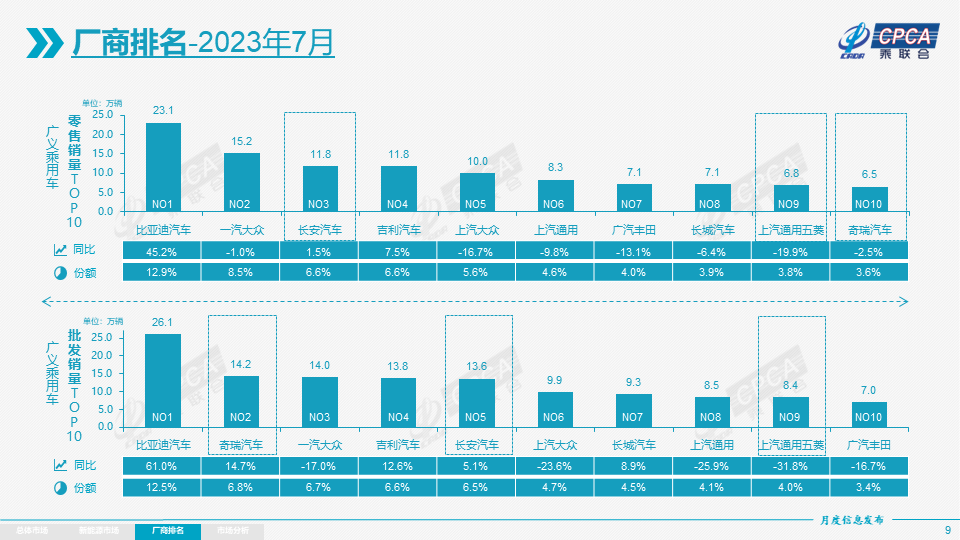

零售:2023年7月乘用车市场零售达到177.5万辆,同比下降2.3%,环比下降6.3%。7月零售是历史次新高,走势极强。今年以来乘用车市场累计零售1,129.9万辆,同比增长1.9%。今年7月零售仍是年内销量的次高点,而历年的7月一般是仅次于2月的正常月度销量最低点,今年7月是在6月峰值之上的环比温和回落走势,仍属于较强的走势。随着7月车市进入国六B的延展实施期,上半年促销价格的快速拉升已经结束,7月车市进入平缓促销增长期,总体促销力度小幅下降,这与2019年的价格走势相似,促销对车市的拉动效果减弱。国家层面针对汽车行业销售的指引性政策频出,旨在进一步稳定和扩大汽车消费。工信部、商务部推动新能源车下乡,启动的“百城联动”汽车节和“千县万镇”新能源汽车消费季等活动效果较好,各地车展及发放消费券等丰富多彩的促消活动,厂商半年末冲刺力度强,均对提振消费信心有较好的增进效果。从今年春节过早、预期刺激政策出台反复未果、国六老库存促销战风起云涌、期待中的老国六车延期半年和去年基数较低等综合因素的影响下,1-7月累计零售1,129.9万辆,同比增长1.9%,表现良好。7月自主品牌零售94万辆,同比增长15%,环比增长1%。2023年7月自主品牌国内零售份额为53.2%,同比增长5.8个百分点;2023年自主品牌累计份额50%,相对于2022年同期增加4.4个百分点。7月自主品牌批发市场份额58.1%,较去年同期增8.3个百分点;自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、吉利汽车、长安汽车、奇瑞汽车等传统车企品牌份额提升明显。7月主流合资品牌零售59万辆,同比下降28%,环比下降11%。7月的德系品牌零售份额20.8%,同比下降0.8个百分点,日系品牌零售份额15.8%,同比下降5个百分点。美系品牌市场零售份额达到7.7%,同比增长0.7个百分点。7月豪华车零售24万辆,同比下降22%,环比下降20%。去年受芯片供给短缺的豪车缺货问题逐步改善,1-7月豪华车零售同比增长11%,市场表现较强。出口:今年总体汽车出口延续去年年末强势增长特征。乘联会统计口径下的7月乘用车出口(含整车与CKD)31万辆,同比增长63%,环比增长4%。1-7月乘用车出口199万辆,同比增长81%。7月新能源车占出口总量的28%。随着出口运力的提升,7月自主品牌出口达到24.8万辆,同比增长56%,环比基本持平;合资与豪华品牌出口6万辆,同比增90%。 生产:7月乘用车生产210.1万辆,同比下降2.6%,环比下降4.3%。由于国六排放升级的老库存切换,企业生产极其谨慎。其中豪华品牌生产同比下降5%,环比下降4%;合资品牌生产同比下降36%,环比下降16%;自主品牌生产同比增长24%,环比增长2%。批发:7月全国乘用车厂商批发206.5万辆,同比下降3.2%,环比下降7.6%。今年以来累计批发1,313.2万辆,同比增长6.6%。受新能源市场拉动的促进影响,部分车企表现分化明显。7月自主车企批发119万辆,同比增长22%,环比下降1%。主流合资车企批发59万辆,同比下降34%,环比下降17%。豪华车批发28万辆,同比下降13%,环比下降15%。7月乘用车主力厂商总体表现较强。万辆以上销量的乘用车企业厂商共31家(环比减少2家),其中环比增速超30%的有7家,环比增速超10%的有4家。库存:由于7月厂商生产增产而零售放缓,导致渠道库存微增,形成了厂商产量高于批发4万辆,而厂商国内批发低于零售2万辆的渠道加库存走势。厂商与渠道从去年12月到今年7月持续去库存50万辆,从而减缓了渠道库存压力。新能源:7月新能源乘用车批发销量达到73.7万辆,同比增长30.7%,环比下降3.1%。今年1-7月累计批发427.9万辆,同比增长41.2%。7月新能源车市场零售64.1万辆,同比增长31.9%,环比下降3.6%。今年以来累计零售372.5万辆,同比增长36.3%。1) 批发:7月,自主品牌新能源车渗透率52%;豪华车中的新能源车渗透率28.9%;而主流合资品牌新能源车渗透率仅有5.8%。7月纯电动批发销量49.6万辆,同比增长15.3%,环比下降6.1%;插电混动销量24.2万辆,同比增长80.0%,环比增长3.8%,新能源车占比33%,较同期增加9个点占比。7月插混中的增程式电动车厂商销量5.5万辆,同比增长173%,环比增长4%,増程占插混总体的23%,形成高增长的良好态势。7月B级电动车销量14.5万辆同比增长69%,环比下降11%,占纯电动份额29%。纯电动市场的A00+A0级经济型电动车市场崛起,其中A00级批发销量8.5万辆,同比下降35%,环比增长3%,占纯电动的17%份额,份额同比下降13个百分点;A0级批发销量15.6万辆,占纯电动的32%份额,同比增加10个百分点;A级电动车9.5万,占纯电动份额19%;各级别电动车销量相对分化。7月总体乘用车批发销量超两万辆的车型有16个(去年同期19个):比亚迪宋51,258辆、比亚迪秦44,695辆、Model Y 43,961辆、朗逸33,027辆、比亚迪海豚31,950辆、比亚迪元31,456辆、海鸥28,001辆、轩逸27,562辆、长安CS75为25,345辆、比亚迪汉25,237辆、速腾24,394辆、埃安S 22,437辆、卡罗拉21,286辆、哈弗H6为21,265辆、瑞虎8为20,440辆、Model 3为20,324辆。其中新能源位列总体乘用车车型销量前3位,优势地位明显。2) 零售:7月新能源车国内零售渗透率36.1%,较去年同期26.8%的渗透率提升9.3个百分点。7月,自主品牌中的新能源车渗透率59.7%;豪华车中的新能源车渗透率20.3%;而主流合资品牌中的新能源车渗透率仅有5.1%。从月度国内零售份额看,7月主流自主品牌新能源车零售份额72%,同比下降0.6个百分点;合资品牌新能源车份额5.5%,同比下降1个百分点;新势力份额15%,同比下降1.5个百分点;特斯拉份额4.9%,同比增加3.2个点。3) 出口:7月新能源乘用车出口8.8万辆,同比增长80%,环比6月增长26%,占乘用车出口27%;其中纯电动占比新能源出口的92%,A0+A00级纯电动出口占新能源出口的50%。伴随着中国新能源的规模优势和市场扩张需求,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升,以及服务网络的不断完善,加之欧洲双反风险尚未体现,由此新能源出口市场仍然持续向好。7月厂商出口方面,特斯拉中国32,862辆、比亚迪18,169辆、上汽乘用车17,724辆、上汽通用五菱6,674辆、东风易捷特6,119辆、长城汽车2,391辆、吉利汽车2,280辆、创维汽车974辆、奇瑞汽车285辆、东风渝安282辆、上汽大通171辆、长安福特146辆、神龙汽车127辆。从自主出口的海外市场零售数据监控看,A0级电动车占比很高,是出口绝对主力,上汽等自主品牌在欧洲表现较强,比亚迪等在东南亚崛起。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。4) 车企:7月新能源乘用车企业总体走势较强,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以长安、上汽、广汽、吉利等为代表的传统车企在新能源板块表现尤为顽强。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业达到15家(环比增加2家,同比减少1家),占新能源乘用车总量88.1%(上月82.7%,去年同期83.4%)。其中:比亚迪261,105辆、特斯拉中国64,285辆、广汽埃安45,025辆、吉利汽车41,014辆、长安汽车36,897辆、上汽通用五菱34,531辆、理想汽车34,134辆、长城汽车28,896辆、上汽乘用车23,750辆、蔚来汽车20,462辆、零跑汽车14,335辆、上汽大众13,378辆、小鹏汽车11,008辆、哪吒汽车10,039辆、上汽通用10,021辆。5) 新势力:7月新势力零售份额13.1%,同比下降1.6个百分点;理想、蔚来、零跑等新势力车企销量同比和环比表现总体仍较强。主流合资品牌中,南北大众强势领先,新能源车批发21,920辆,占据主流合资纯电动59%强份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。6) 普混:7月普通混合动力乘用车批发6.4万辆,同比下降22%,环比下降11%。其中一汽丰田24,636辆、广汽丰田22,385辆、东风本田4,703辆、广汽乘用车4,066辆、广汽本田3,232辆、东风日产2,166辆、长安福特1,299辆、东风乘用车962辆、东风悦达起亚646辆、吉利汽车126辆,混合动力市场表现持续弱化。

2、2023年8月全国乘用车市场展望

8月共有23个工作日,相对去年持平。随着车市增长的结构性分化,部分企业传统车产能充裕,休高温假的时间较长,车市进入休整期。随着电动化的成本降低和效率提升,乘用车私车出行也是必然趋势。8月的开学季前,购车接送孩子上下学等家庭第二辆车的需求更强烈,换购增购需求带动新车和二手车市场持续较强,也将继续作为支撑汽车市场维持现有规模的基石。目前油价持续高位,有利于新能源车的增长。新能源车市场仍将全面加速,自主品牌经济型电动车(A00级+A0级)持续放量,形成对传统燃油车市场在该领域的补位替代效应;新能源新品持续推出,覆盖广泛的价位段和车型品类,产品特点覆盖各细分市场人群,各主流厂商的推广积极性处于高位,増程和插混车型在市场面的接受度也有所提升,带来新能源的同比较大增量。目前复杂多变的外部环境对消费信心影响较大,部分消费者的消费信心不强,首购需求表现远不如换购需求大。前期楼市过旺带来居民债务压力较大,近期楼市降温利好车市,对车市购买力恢复有促进作用。上半年持续增强的大幅促销,扰乱了车市正常的价格走势,7月终端价格促销水平总体回归正常,但随着整体市场销量在一年内不同月份峰谷表现的减弱以及去年同期基数的影响,从保持曝光度、完成年度既定目标及形成下半年的销量势能等综合因素考虑,预计部分细分市场仍将保持常态化促销,不排除部分车企出现逆周期的加码促销现象。自7月以来极端天气带来地区性的洪涝灾害引发持续关注,多家车企纷纷行动,提供诸多抗洪救援关怀服务。以车企救援服务为例,它不仅是企业产品售后服务的延伸,更是企业对消费者的呵护与保障的体现。通过提供贴心、高效的救援服务,展现了车企对消费者生命安全和出行需求的关心,同时也传递了企业的价值观和品牌形象。关注国常会于7月份审议通过的《关于积极稳步推进超大特大城市“平急两用”公共基础设施建设的指导意见》后续效应。7月车市淡季不淡的表现较好,这是中国车市走向逐步成熟的标志,体现换购需求逐步成为车市主力。中国车市的增长呈现“前期加速上涨后期进入平台期”的特征,如2010年实现突破千万辆达到1,093万辆,2013年突破1,500万辆达到1,570万辆, 2015年近两千万辆达到1,966万辆,在2017年达到近期的峰值2,372万辆,随后回落到2,000万辆水平。2013年乘用车零售已只是2022年零售总量的75%,有车带来的便利和出行拓展场景呈现显著的生活质量提升和生活阶段的自我犒赏,结合车辆保有年限众多因素考量,2013-2017年间的大量车主已进入换购周期。而且国内房价是2016年开始新一轮腾飞的,前期的购车群体应该有购房的原始积累,已获得此轮房价上涨的红利,因此他们的换购能力还是很强的。2022年车市的换购比例达到销量的45%,预计今年有希望达到48%。换购群体的购车特征是相对理性换车,价格低位时的换购热情较高,因此6-7月淡季下的高促销,可以达成较高的换车比例。而车市的表现特征是豪华车的需求占比较高,近几个月的传统豪车走势较强,也充分体现了换购内在需求的较强推动作用。

2023年经济社会全面恢复常态化运行,主要经济指标有所回升,但恢复基础仍不牢固。而汽车市场存在“产能过快增长”与“需求相对不足”之间的矛盾,致使上半年车市不断“内卷”。从电动车、插混到燃油车,从价格到产品,从营销到渠道,汽车市场面临着史无前例的白热化竞争。当前我国汽车产业竞争格局发生了巨变,国内消费者对新能源接受度持续攀升,市场上豪华车占比在不断提高,汽车出口也进入了腾飞期,叠加国内对新能源车购置税将实施“两减两免”,和“百城联动”、“千县万镇”等多项汽车消费促销活动,也将对汽车市场产生全面而深远的影响。7月淡季需求保持较强的特征,也是符合我们的预期,但年末的旺季需求仍有一定的不确定性。基于以上考虑,乘联会保持今年乘用车零售2,100万辆和新能源乘用车批发850万辆预测量不变。近年来,全球汽车产业加速绿色化转型,中国新能源乘用车市场在2019年和2020年上半年补贴退坡的调整后,2021年和2022年呈现急速倍增的良好局面。政策跟不上急速变化的市场是必然的情况,《新能源车双积分管理办法》执行中出现机制不够灵活、市场供需调节能力不足、积分价格波动较大等问题。近日,工业和信息化部发布关于《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》修正案,这对行业发展带来更好的积极推动效果。此次《积分办法》修订了新能源乘用车标准车型积分分值,提高了新能源汽车积分比例要求,新增了新能源汽车积分池管理的灵活性措施。尤其是增加了积分池的政策措施,给予企业更多合规灵活性的机会,完善了传统能源乘用车燃料消耗量引导措施和新能源汽车积分灵活性措施。随着从NEDC工况切换到中国工况的过程中对油耗目标值的“放宽”,企业普遍预期下一阶段油耗目标值及实施要求需优化调整,因此部分车企会充分利用积分池预存积分,以备2025年后提取使用。政策指定的思路很有针对性和创新。2023版双积分政策调整对未来两年的新能源车将具有可持续的高增长发展动力。6、下半年:燃油车价格战逐步趋于平稳,新能源车以产品竞争力提升取胜上半年由于受国六B库存切换压力影响,相应的库存延期销售政策不明朗带来部分厂商的恐慌心态,从3月开始的部分车型区域性大额降价补贴,带动全国燃油车促销补贴持续加大。燃油车市场的促销从2月的12.2%上升到6月15.5%的历史高位,3个月内的促销增长3.3%的百分点上升幅度也是历史罕见的。总体促销力度达到2019年6月国六实施时的历史高位水平。随着碳酸锂价格的下跌,2月以来的新能源车价格促销也是持续增大,新能源乘用车促销从2月2.8%的低位,上升到6月6.4%,上升了3.6个百分点,上升幅度也是很强的。下半年随着国六排放政策的实施,国六老库存带来的价格战影响消退、燃油车市场价格促销压力减弱,经销商的心态趋于稳定,下半年燃油车市场价格走势必然回归正常。随着秋季燃油车需求的季节性回升,可能会呈现“先稳后回收”走向。

新能源车是车企转型发展的核心方向,市场竞争态势仍不稳定。很多车企希望进一步提升新能源市场份额,通过规模提升降低成本占据市场主力地位,相信下半年车企更多是产品竞争力的提升而非单纯的降价提升新能源车市场的规模。

浏览量:3067

浏览量:3067 作者:

作者: 来源:乘联会

来源:乘联会 时间:2023-08-14

时间:2023-08-14