崔东树:乘用车市场零售价格段结构分析

浏览量:941

浏览量:941 作者:

作者: 来源:新车网

来源:新车网 时间:2022-03-18

时间:2022-03-18

根据乘联会数据,全国乘用车市场价格段走势持续上行,高端车型销售提升明显,中低价车型销量减少,这是消费升级的推动,同时也是因为芯片缺损带来的主力车型供给不足的结构性损失。

从结构分析看,传统燃油车价格段上行的现象不是促进消费的有利因素,因此改善普通群体需求购买力,实现车市价格端相对均衡,拉动入门级消费。

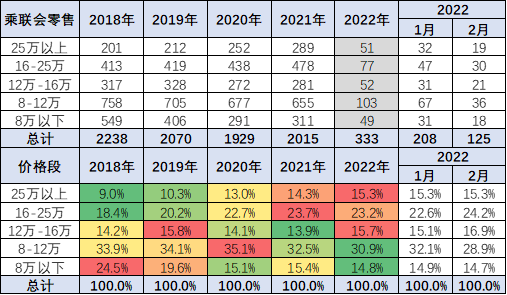

1、乘用车市场价格段销量结构

根据乘联会数据,全国城市市场的价格段结构走势是持续上行,高端车型销售提升明显,中低价车型销量减少。

8万元以下车型的销量占比目前仅有15%,较2018年的占比持续下降。虽然有微型电动车的销量贡献,但传统车型的销量下滑与新能源车的增长抵消后,8万元以下车型销量仍偏低。

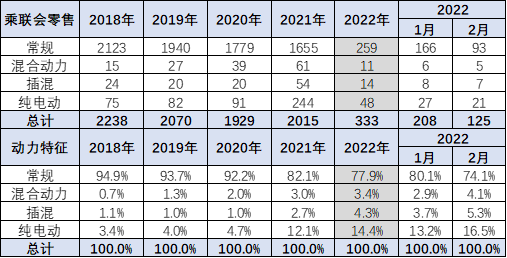

2、新能源车的贡献度

2018年以来的纯电动新能源车国内零售持续高增长,插混的表现在今年也表现突出。传统乘用车的销量出现持续下行压力。

今年1-2月的新能源车零售占比达到19%的较强比例,2月的新能源车贡献度进一步提升,未来几个月的新能源车贡献度仍将持续上升。

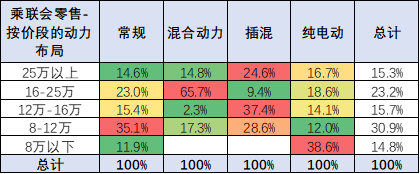

3、2021年各类动力的价格销量结构

目前全国乘用车的8-12万元是核心主力车型市场的特征,这主要是传统燃油车的8-12万占比较高。传统车与新能源车中差异就比较大,而在插电混动中的结构是相对比较均衡的。

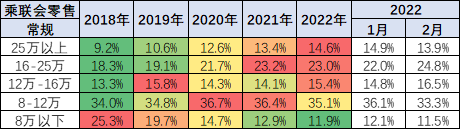

2022年全国乘用车的零售结构中新能源车跟传统车的差异性相对是较大的。可以看到常规能源车中,8-12万元占比是相对较高的,达到35%的比例;16到25万元钱占比达到23%的比例;12到16万元占比达到了15%的比例;而25万元以上也达到了15%比例;8万元以下的占比是12%的比例。

混合动力中,主要是16-25万元车型的混合动力占比相对是比较高,8-12万元也有一些产品,但总量不大。

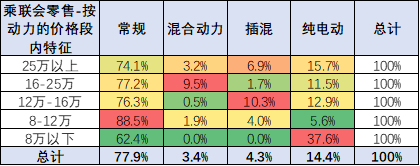

4、2021年各价格段的内部动力的销量结构

在价格段市场内,动力分布式相对不均衡的。8万元以下市场的纯电动的表现最为强,而插电混动是在12-16万元市场表现相对是分布最强,而混合动力是在16-25万元表现相对较强。

传统燃油车是在8-12万元表现相对较强,形成了差异化分布的特征,尤其是混合动力的分布相对较窄,属于中高价区间的产品为主,而插电混动属于主流车型为主的一个。

5、常规燃料乘用车结构

传统燃油车的产品结构的高端化较为明显,主要是16万以上车型的高增长,这是消费升级的直接体现;而8万以下的燃油车的下滑速度很快,在纯电动的高增长下,低价燃油车形成剧烈下滑的特征。

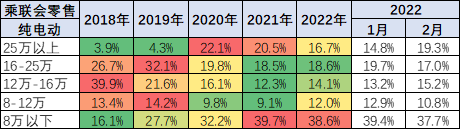

6、纯电动车的产品结构变化

纯电动车随着成本的下降和产品提升,8万以下的电动车和25万元以上的电动车表现较强。这其中的特斯拉仍列在25万以上,防止结构波动太大。

目前看8-12万元的电动车的占比相对较少,增长较慢;12-16万的电动车前期是出租网约等的主力,近两年的A级电动车市场走势不强。

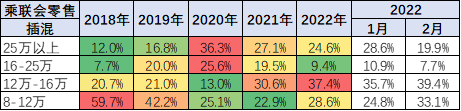

7、插混的产品结构变化

插混车型的增量主要在低价区间,自主的插混技术成熟后,就站在中低价的市场获得较大份额。

今日热点

- 油电双驱!北京重卡多款全新产品亮相2026合作伙伴大会

- 长城欧拉5将于12月16日上市,发布会五大看点提前揭秘!

- 与「有为青年」共赴下一站!全新领克07 EM-P上市限时价13.98万起

- 庆铃40年大事记:改革先行者的破冰答卷(1985-1993)

- 经典魅力再度绽放!2025款欧拉好猫预售启程,8.98万元起!

- 庆铃T28创业家潍坊上市 10万级创富皮卡再树标杆

- 智能电动汽车下半场 吉利用“全域AI”重塑安全边界

- 广汽传祺携手Momenta,智驾大模型全场景落地

- 解密吉利黑科技,如何用AI赋能动力,重新定义混动节能?

- #VAN境适用# 第二季!御风归野,西安房车之旅

- 开启中国商用车新时代,长安凯程品牌即将焕新启航

- 让新三有人群也能任性撒“野” 全尺寸火星9越野版渲染图曝光

- 凯翼价格战杀红眼 昆仑iHD把中型插混SUV杀到9.99万

- 哪吒S猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克Z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5T柴油混动,动力或将达600+ N·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名RC7

- 火星7Pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球SUV价值首选

- “大”“汽”凛然+七重豪礼 14.78万起,火星9汽油版珠峰上市