2022年3月我国汽车细分市场走势和厂家竞争表现分析

浏览量:4962

浏览量:4962 作者:

作者: 来源:崔东树

来源:崔东树 时间:2022-04-16

时间:2022-04-16

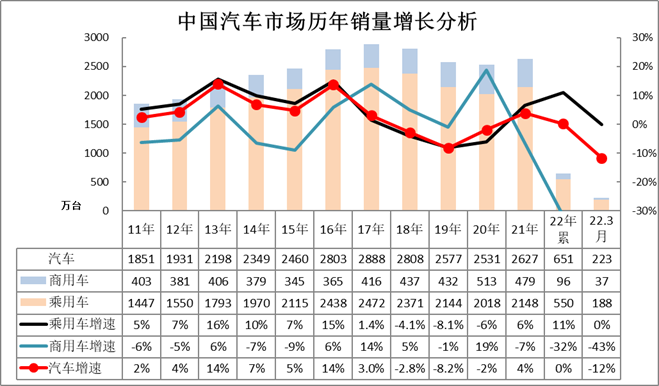

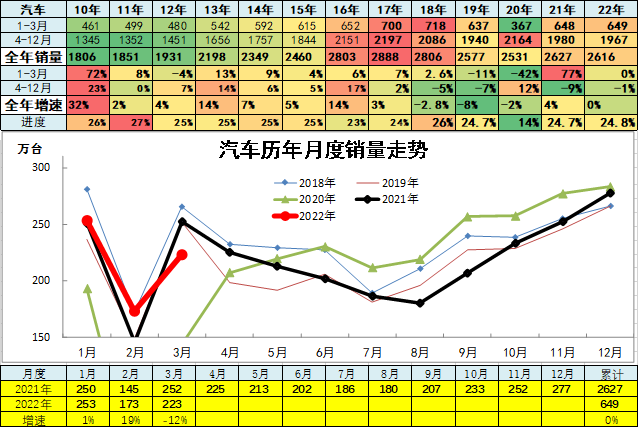

在克服春节较早等影响因素下,中国汽车市场2022年1-3月实现开门红,同比2021年1-3月实现0%的增长,这是新能源乘用车市场回暖带来的强大增量。由于芯片缺损改善,3月新能源汽车市场高增长特征明显,但疫情导致车市受损损失持续加大,全年销量面临严峻调整压力。

1、2022年汽车商强乘弱局面改变

自2017年以来,乘用车市场相对持续走弱,而商用车市场相对持续走强,这是政策推动商用车走强,而传统乘用车消费不旺导致乘用车需求低迷。2020年的政策主要支持卡车市场和新能源车市场,前期对入门级乘用车支持政策没有强力推出,近几年乘商分化特征明显。

今年市场变化,乘用车与商用车均有压力,1-3月的卡车市场增长已经大幅低于乘用车市场增速,目前市场走势已经回归成乘用车市场的拉动。

2、2022年汽车市场增长较强

前几年汽车市场持续下滑。2019年累汽车总计销量2576.87万台,累计增速-8.1%;2020年累汽车总计销量2531万台,累计增速-1.9%。

2021年累汽车总计销量2627万台,累计增速3.8%,终于实现正增长,高于2019年表现。

2022年3月累计汽车总计销量649.25万台,较去年同期累计增速0.2%;3月汽车总计销量222.82万台,较去年同期同比增长-11.8%,环比上月增长28.7%。

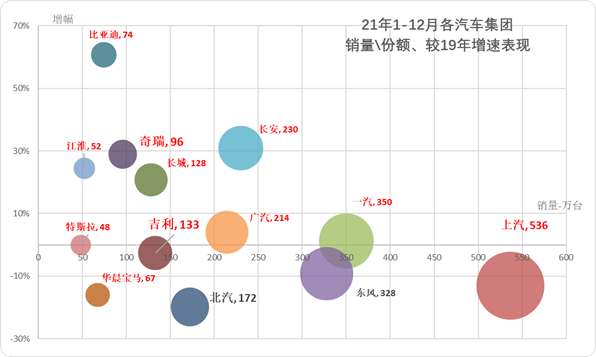

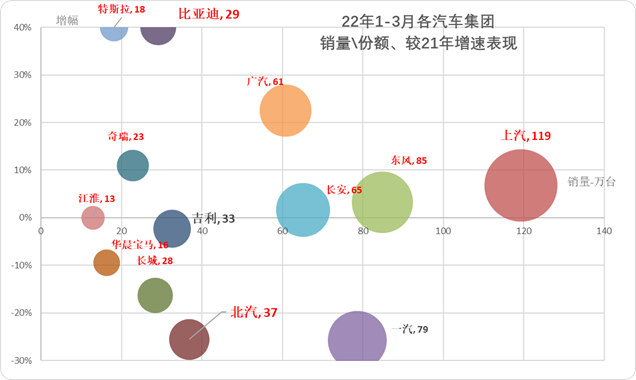

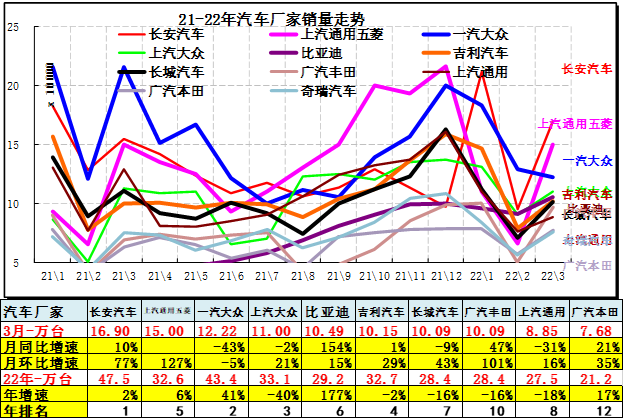

3、3月主力车企集团的表现均较好

因基数偏低,2021年年初走势高增长,主要是2020年的低基数的积累效果。2021年图对比的是2019年数据。

2021年车市走势不强,各集团因为卡车与乘用车优势板块的差异化市场需求而走势分化。

2022年3月的新能源暴增,疫情导致传统车企压力较大,尤其叠加疫情影响,国有大集团表现分化,北汽的表现都有压力;上汽、长安表现优秀,其中长安的卡车和乘用车版块表现均很好。

3月车市相对较强,年末和年初走势分化。主力厂家大部分出现持续上涨,但也有长安汽车、上汽大众、五菱等冲刺后的回落。

由于3月车市的销量受干扰因素多,因此厂家走势并不代表未来可持续趋势。

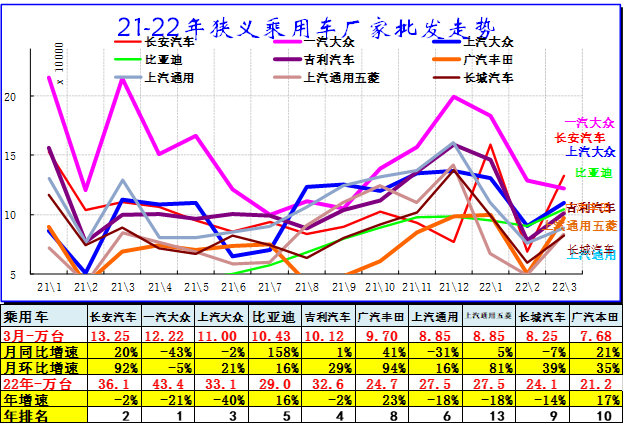

4、狭义乘用车企业产销走势

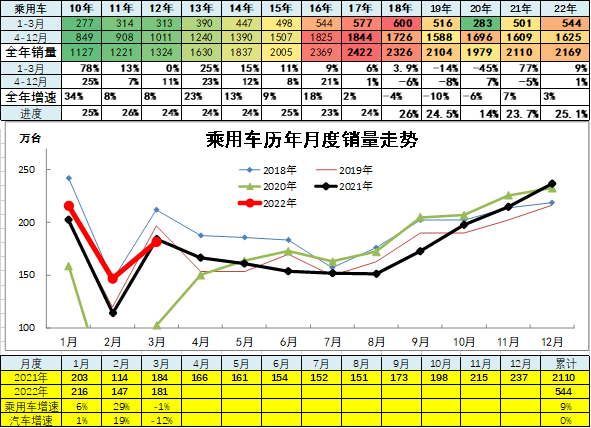

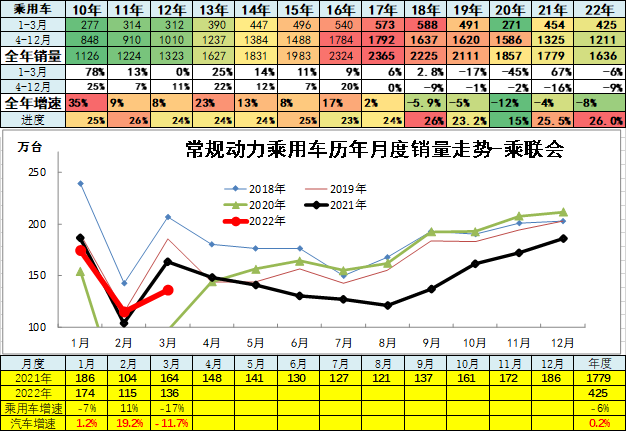

根据乘联会信息,2022年3月乘用车厂家批发销量增速-1%,是历年较差的,但强于汽车市场走势。

2022年3月累计狭义乘用车销量543.94万台,较去年同期累计增速8.6%;3月狭义乘用车销量181.41万台,较去年同期同比增长-1.5%,环比上月增长23.6%。

2022年3月累计轿车销量261.02万台,较去年同期累计增速11%;3月销量87.66万台,较去年同期同比增长0.7%,环比上月增长26%。

2022年3月累计MPV销量20.83万台,较去年同期累计增速-7.5%;3月销量7.29万台,较去年同期同比增长-22%,环比上月增长37.1%。

2022年3月累计SUV销量262.09万台,较去年同期累计增速7.8%;3月销量86.46万台,较去年同期同比增长-1.4%,环比上月增长20.4%。

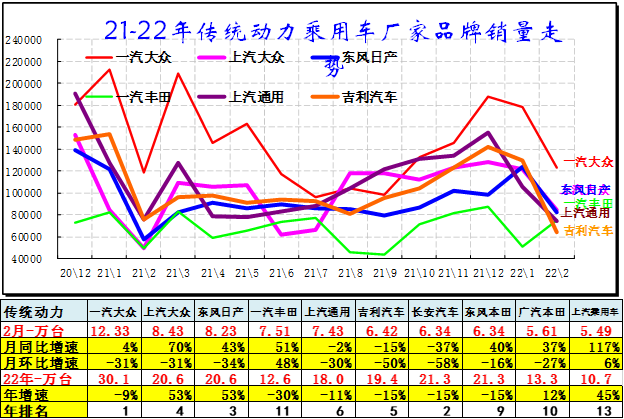

长安汽车3月领军,一汽大众较强,上汽大众稳健。乘用车主力厂家成为三大阵营,前期正常月度前3强在月均15万左右,中间在月均10万水平,后面的在月销8万台左右。3月主力车企生产分化,合资车企表现较差。

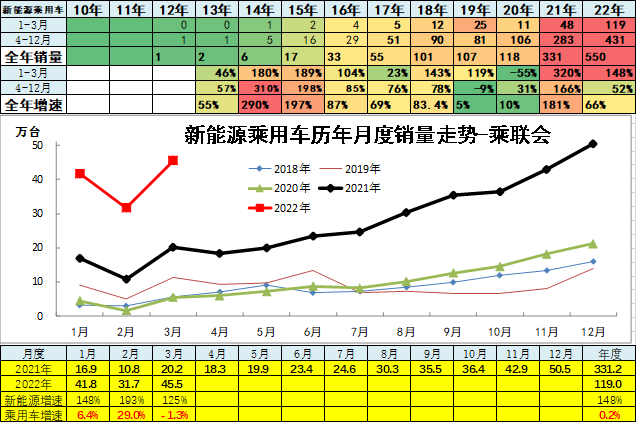

5、新能源乘用车企业产销走势

3月新能源乘用车市场总体走势超强,月度走势超强,增速目前在1.5倍的水平。新能源乘用车2021年达到331万台,增长181%。

新能源车与传统燃油车走势形成强烈差异化的特征,实现对燃油车市场的替代效应,并拉动车市加速向新能源化转型的步伐。

6、传统动力乘用车企业产销走势

2022年3月累计狭义乘用车销量425万台,较去年同期累计增速-6%;3月传统狭义乘用车销量136万台,较去年同期同比下降17%,环比上月增长19%。

传统车的走势相对低迷,由于基数偏低,目前传统车也在恢复增长中,但全年已经低于2019年销量较多。常规乘用车的持续下行带来较大的市场压力。

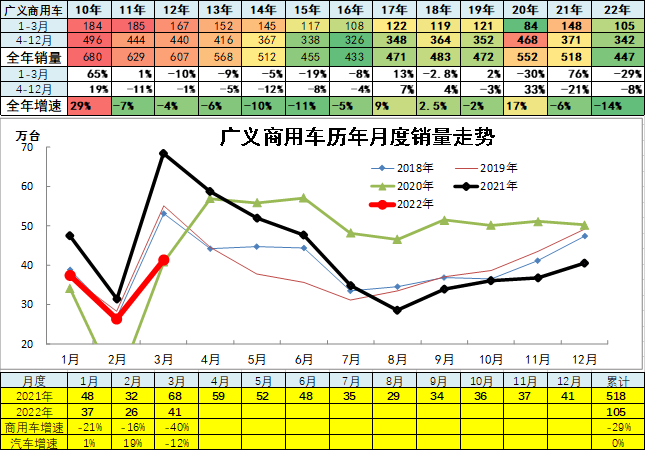

7、商用车车企业产销分类走势

商用车市场总体走势较低,2022年3月份同比下降40%,呈现历年少有的超低增速特征。

2021年的商用车市场起步超强,上半年暴增,下半年剧烈负增长,年累同比增速-6%,逐步低于车市总体走势。

2021年上半年销量增速偏高也是透支未来的干扰因素,因此2022年开局低迷。

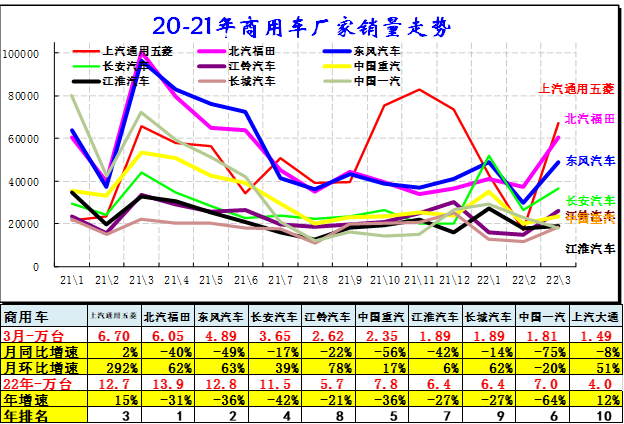

商用车市场主力的厂家是长安汽车、东风汽车、上汽通用五菱和北汽福田、一汽解放等,其中一汽表现较平稳,福田和五菱表现相对较强。重卡中的中国一汽和中国重汽表现都很好,部分二线企业走势仍有压力。

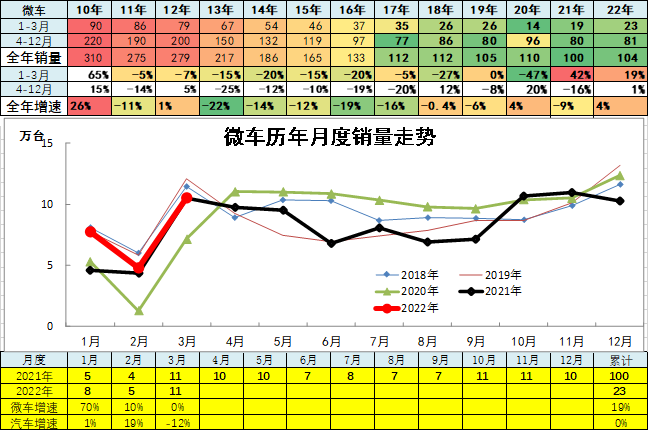

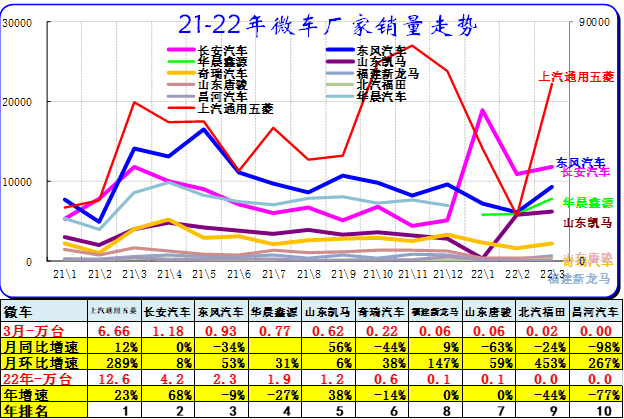

8、微车企业产销分类走势

2022年3月累计微型车销量23.07万台,较去年同期累计增速18.7%;3月微型车销量10.51万台,较去年同期同比增长0%,环比上月增长118.4%。

2022年3月累计微客销量23.07万台,较去年同期累计增速247.3%;3月销量4.45万台,较去年同期同比增长34.1%,环比上月增长203%。

2022年3月累计微卡销量8.94万台,较去年同期累计增速-30.1%;3月销量6.05万台,较去年同期同比增长-15.7%,环比上月增长81.2%。

2022年的的五菱走势相对很强,长安汽车的微车冲刺,2022年3月其它厂家分化。华晨鑫源走势改善,微车其它企业走势压力仍较大。

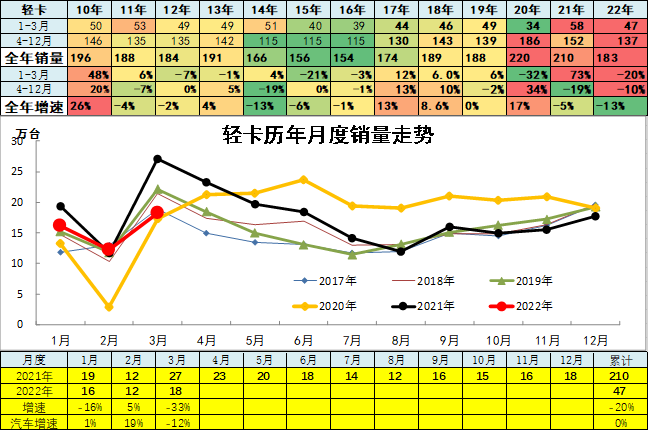

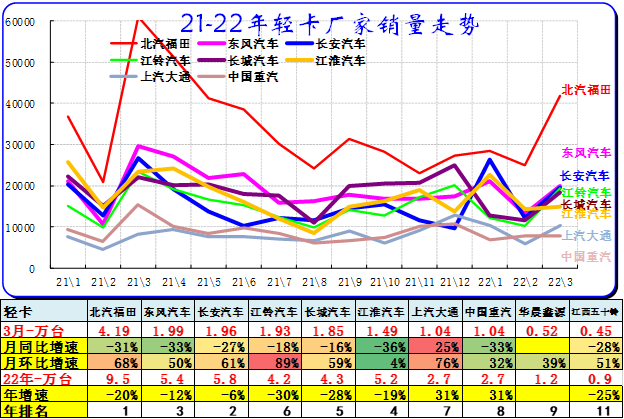

9、轻型卡车企业产销分类走势

2020年累卡车销量397.47万台,累计增速23.8%;2021年累卡车销量367.01万台,累计增速-7.7%;3月卡车销量24.92万台,同比增长-21.4%,环比增长13.6%。

2021年累轻卡销量203.32万台,累计增速-7.4%;3月销量17.69万台,同比增长-7%,环比增长14.1%。

2022年3月累计卡车销量73.11万台,较去年同期累计增速-37.4%;3月卡车销量27.15万台,较去年同期同比增长-48.5%,环比上月增长40.6%。

2022年3月累计轻卡销量46.72万台,较去年同期累计增速-19.6%;3月销量18.24万台,较去年同期同比增长-32.7%,环比上月增长48.3%。

2020年以来卡车高增长主要是国三柴油车淘汰的影响,各地采取强力措施打击假国三,带来巨大换购增量,该利好因素持续到2020年底,2021年逐步回归常态。目前期待对轻卡的超载问题进一步治理,带来类似重卡的增量。

2021年的轻卡主力厂家分化较明显,福田和东风走势超强,江铃、江淮的轻卡表现平稳。

主力车企的福田保持超强的龙头地位。长城的轻卡走势很强,主要也是长城皮卡走势很好。

长安从微卡强势企业升级成为轻卡第二阵营强势企业。

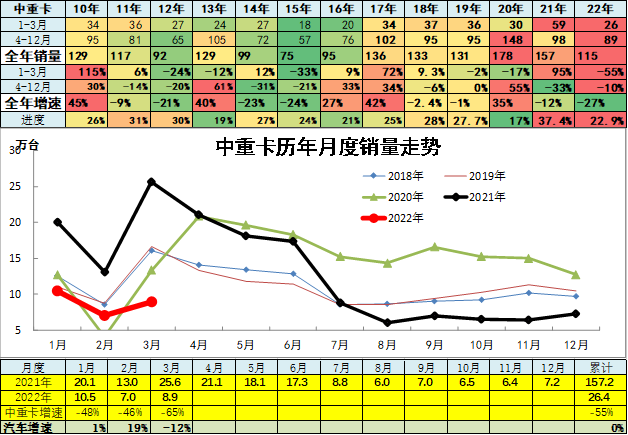

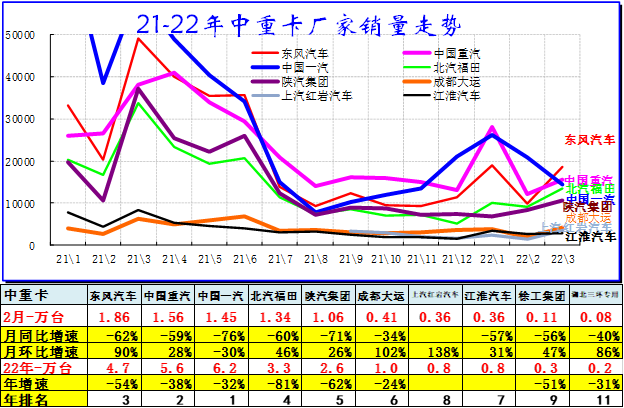

10、中重型卡车企业产销分类走势

2019年全年累计中重卡销量131.36万台,累计增速-0.9%;2020年累中重卡销量177.8万台,累计增速35%;2021年累中重卡销量157.2万台,累计增速-7.9%;2022年3月累计中重卡销量26.39万台,较去年同期累计增速-55.1%;3月销量8.91万台,较去年同期同比增长-65.2%,环比上月增长27.1%。

重卡高增长主要是电商物流拉动公路运输的需求增长。疫情影响下的居民消费,电商化趋势进一步强化拉动物流运输,同时也有国三淘汰和投资拉动等综合因素。

2022年3月的主力走势分化,一汽、重卡3月走势零售仍是领军,但东风相对平稳。潍柴系的重汽走强和陕汽平稳回落。福田扩大与重汽的差距。

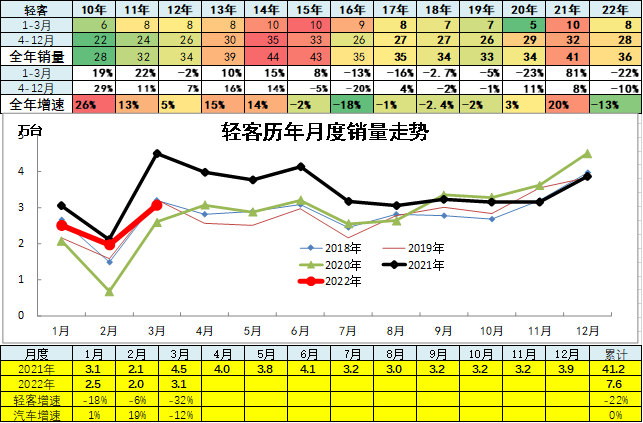

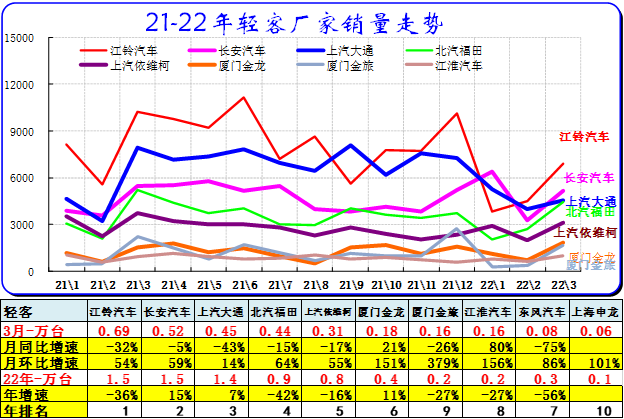

11、轻型客车企业销售走势

2020年累客车销量44.83万台,累计增速-5%;2021年累客车销量50.52万台,累计增速12.7%;3月客车销量5.37万台,同比增长-13.6%,环比增长34.4%。

2021年累轻客销量41.16万台,累计增速19.6%;2022年3月累计客车销量9.13万台,较去年同期累计增速-18.7%;3月客车销量3.75万台,较去年同期同比增长-27.8%,环比上月增长60.9%。

2022年3月累计轻客销量7.6万台,较去年同期累计增速-22%;3月销量3.07万台,较去年同期同比增长-31.7%,环比上月增长55.5%。

轻客企业的走势相对平稳,近期波动不大。由于轻客新能源的突破速度较慢,专用车的走势也不是很强,因此轻客的市场压力仍大。

近期的轻客市场持续平稳走弱,二线厂家崛起。近两年江铃走势超强,其次是上汽大通和长安的走势较强,金杯走势逐步平稳。

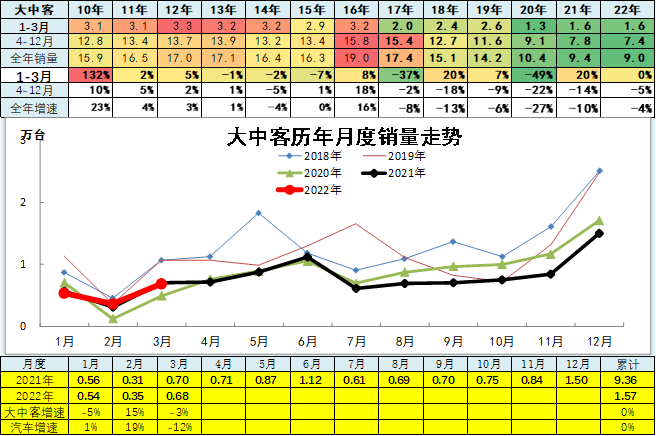

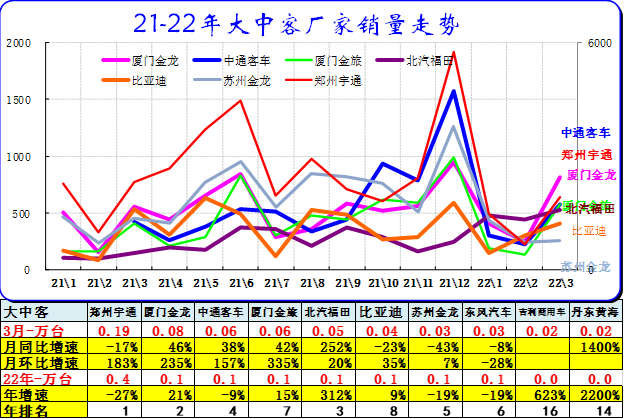

12、大中型客车企业销售走势

2020年累大中客销量10.4万台,累计增速-27%;2021年累大中客销量9.36万台,累计增速-10%;2022年3月累计大中客销量1.57万台,较去年同期累计增速0%;3月销量0.68万台,较去年同期同比增长-2.9%,环比上月增长91.2%。

前两年大中客表现较强,同比增长出现高增长,增长主要是因为新能源公交车的抢补贴行情,同时也是地方政府推动的结果。2021年疫情影响逐步消退,因此大中型客车有恢复的机会,但目前地方政府缺钱,补贴类车型表现一般。

2020年大客市场仍依靠新能源客车为主的乱象,随着政策延期,客车迎来政策利好,有地方财政支持的企业表现较强。

去年年初新能源车的暴增对大中型客车也带来促进。2019年政策压力带来结构性增长,宇通客车总体表现很强,近期厦门金龙较好。

2022年3月的比亚迪客车表现很好。3月的传统车企的厦门金龙和苏州金龙表现较强,新能源客车尚未有效启动。

今日热点

- 油电双驱!北京重卡多款全新产品亮相2026合作伙伴大会

- 长城欧拉5将于12月16日上市,发布会五大看点提前揭秘!

- 与「有为青年」共赴下一站!全新领克07 EM-P上市限时价13.98万起

- 庆铃40年大事记:改革先行者的破冰答卷(1985-1993)

- 经典魅力再度绽放!2025款欧拉好猫预售启程,8.98万元起!

- 庆铃T28创业家潍坊上市 10万级创富皮卡再树标杆

- 智能电动汽车下半场 吉利用“全域AI”重塑安全边界

- 广汽传祺携手Momenta,智驾大模型全场景落地

- 解密吉利黑科技,如何用AI赋能动力,重新定义混动节能?

- #VAN境适用# 第二季!御风归野,西安房车之旅

- 开启中国商用车新时代,长安凯程品牌即将焕新启航

- 让新三有人群也能任性撒“野” 全尺寸火星9越野版渲染图曝光

- 凯翼价格战杀红眼 昆仑iHD把中型插混SUV杀到9.99万

- 哪吒S猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克Z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5T柴油混动,动力或将达600+ N·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名RC7

- 火星7Pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球SUV价值首选

- “大”“汽”凛然+七重豪礼 14.78万起,火星9汽油版珠峰上市