市值从1.5万亿跌破万亿,只用了5个月;上游原材料疯狂涨价,中游电池厂压力山大;二线电池厂大反攻,要从老大哥手中抢市场。4月29日下午,宁德时代发布2022年一季度财报,最引人注目的,不是大涨153.97%的收入,而是下滑23.62%的净利润。这是过去两年多以来,宁德时代少有的出现净利润下滑,去年同期,还是增长163%,而上一个季度,是增长267%。作为中国的动力电池“一哥”,宁德时代跟随新能源汽车产业的爆发而崛起。它以相对领先的技术,庞大的产业链布局,占据绝对优势的市场份额,在去年登上市值巅峰,成为“宁王”。对于宁德时代,很多人还对它有更高期待。重回万亿市值,攀上更高的顶点,宁德时代手里还有好牌吗?

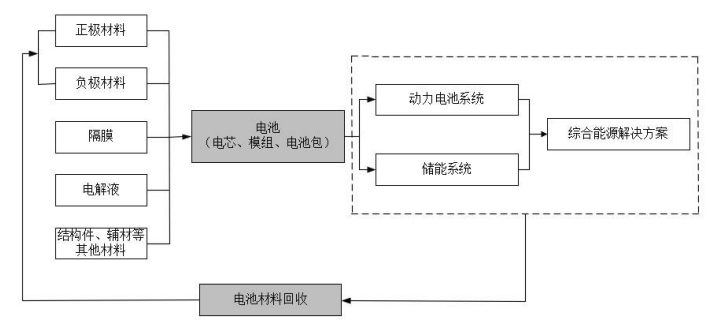

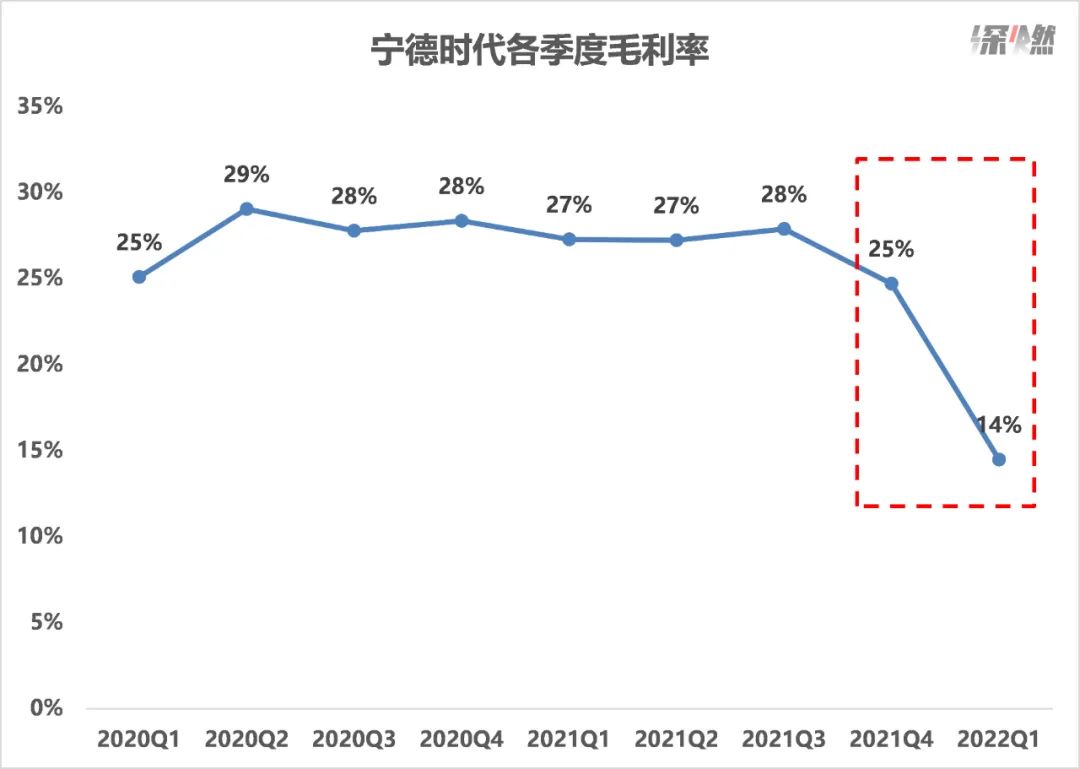

宁德时代所处的动力电池行业,很容易受上下游影响。上游,是正极材料、负极材料、隔膜、电解液等电池材料厂商;下游,是各大使用动力电池的汽车厂商。原材料受锂、镍、钴等大宗商品或化工原料价格影响较大,汽车销量则取决于消费需求,甚至政府补贴。去年下半年以来,整个动力电池行业最头疼的事情,是上游原材料价格疯狂上涨,尤其是必不可缺的碳酸锂。今年一季度,电池级碳酸锂的每吨均价为42万元,而去年同期只要7.5万元,一年之内价格涨了5倍多。4月中旬,锂价进一步上涨至每吨50万元,再创纪录。“没想到碳酸锂能从3万涨到50万,以前觉得涨个20%-30%,没想到涨了20倍。”一季度财报会上,宁德时代高层这样说。疯涨的锂价,带来了两个结果。一是上游原材料厂商赚得盆满钵满,二是中下游的电池厂和汽车厂承担了涨价压力。上游,国内主要的锂生产企业盐湖股份,一季度净利润同比去年翻了3.4倍;锂盐加工企业雅化集团,净利润翻了10倍。下游,蔚小理、比亚迪、长城、上汽、广汽等几乎所有的车企,都对旗下电动车型进行了涨价,幅度从几千到几万元不等。中游,头部锂电池企业净利润纷纷下滑。一季度,宁德时代、国轩高科、亿纬锂能的净利润分别比去年同期下滑23.62%、32.79%、19.43%。不只是宁德时代,整个行业都呈现出增收不增利的尴尬局面。这也非常直观地体现在了毛利率的变化中。在宁德时代的成本构成中,直接材料的占比超过 75%。过去两年来,宁德时代每个季度的毛利率,都维持在25%以上,但是今年一季度,直接降到了14%。所以,宁德时代一季度净利润不及预期,主要是上游原材料拖累。通常情况下,上游涨价,中游为了转移成本,也会跟着涨价。但宁德时代方面表示,为了维护行业的发展,一季度之前自己承担了原材料的涨价压力。电池厂跟主机厂之间,是一荣俱荣、一损俱损的关系。从宁德时代的角度,作为行业龙头,如果第一时间宣布电池涨价,那么二线电池厂势必会迅速跟进,不利于整个行业的良性发展。宁德时代董秘蒋理称,宁德时代在价格方面是非常谨慎的,和客户维护了很好的关系。但今年确实涨价太快太猛,所以不得已跟主要客户协商,共同应对供应链压力,现在协商的效果是不错的。上游原材料价格上涨,主要是因为锂资源开发周期长、下游需求旺盛,短期内出现了供需错配。在市场的调节下,这种错配不可持续,一定会被修复。而且,监管部门已经开始介入。3月中旬,工信部、发改委和市场监督总局三部委召开了保供稳价会议,要求产业链上下游企业加强供需对接,引导锂盐价格理性回归。4月初,锂价开始企稳,并出现了今年首次下滑。三年前宁德时代就开始布局上游,启动了印尼镍项目、刚果钴项目、宜春锂项目、宜昌材料一体化等项目,这些项目的产能会在未来一到两年内慢慢释放出来,为宁德时代的原材料自供提供保障。除了锁定上游资源外,宁德时代还在四川布局了采矿业务,作为战略储备,另外,宁德时代的电池回收业务也能起到一定作用。据悉,宁德时代对锂的回收率已经做到了91%,镍和钴到了99%。宁德不仅回收镍钴锂,还计划回收LFP、负极石墨、6F里面的锂等。有观点认为,当电动车的渗透率达到80%-90%,甚至都可以不用新挖矿了。广发证券电新行业首席分析师陈子坤认为,产业链中的六大材料——正极、负极、隔膜、电解液、铜箔、铝箔,宁德时代都有相关布局跟合作。“中期看,宁德时代对供应链的管理能力和布局,会在未来三五年逐步反映体现在盈利上。”

原材料涨价的影响还只是一方面,外界担心的是,宁德时代是否正在失去它的优势地位。去年以来,价格更低的磷酸铁锂电池再次获得市场青睐,装车量快速上升,这在一定程度上挤压了三元锂电池的市场,而后者正是宁德时代的优势所在。论出货量,宁德时代的磷酸铁锂也是排全球第一,但竞争对手虎视眈眈,扩产能、抢客户,想要缩小和宁德时代的差距。根据中国汽车动力电池产业创新联盟的数据,今年1-3月,国内动力电池企业装车量排第一的是宁德时代,市场份额49.75%,这比2021年的52.1%下降了2.35%,第二名的比亚迪,市场份额从16.2%上升至20.31%,其他头部玩家的份额也有不同程度的上升。但这个变化并没有改变行业格局,宁德时代依然牢牢占据半壁江山。而在全球市场,宁德时代的地位同样没有受到太大挑战。今年初,宁德时代最大的竞争对手LG新能源上市,刷新韩国IPO最高记录,外界一度认为这将冲击宁德时代的市场地位。但这个情况并没有发生。韩国市场研究机构SNE Research的最新数据显示,今年1-3月,宁德时代市占率为35%,排全球第一,LG新能源为16%,排第二,但大幅落后于宁德时代。2021年底,宁德时代和LG新能源的市占率分别为32.6%、20.3%。一升一降,二者差距进一步拉大。动力电池行业的竞争,现在已经从单一市场升级为全球市场。车企的工厂选址、消费市场,都是全球布局。电池厂商想要保持保持领先,离不开全球市场。宁德时代已经提前布局,在德国设立子公司,在美国和加拿大设立办事处,还在德国建设了首个海外工厂,和特斯拉柏林工厂相距仅300公里,并在今年4月获得了电芯生产许可,计划年底投产。业内人士称,宁德时代过去几年大力研发高镍,就是为了欧洲市场2022年新一轮的招标做准备,这一轮基本锁定2025年-2030年的市场份额。宁德时代财报数据显示,境外市场的收入,在公司总收入中的占比,从2017年的2%,逐年上升至2021年的21%。从2017年以来,宁德时代的动力电池出货量已经连续四年排名全球第一。当前尚没有一家电池厂商,能在综合实力上超越宁德时代。随着竞争加剧,电池行业的发展,正在从第一阶段的拼技术,跨越第二阶段的拼产能,进入第三阶段的拼综合实力,尤其是产业链的布局。在技术方面,宁德时代一直在大力投入,而且有很多创新,涵盖材料体系、系统结构、极限制造等多方面。接下来宁德时代还会推出M3P和钠离子电池,进一步引领行业技术的发展。这是二线玩家不具备的。在产能方面,宁德时代完成了十大基地布局,450亿元的定增在今年初获得交易所审核通过,接下来会在福鼎、肇庆、常州、宁德四大基地投建工厂,进一步扩充产能。根据宁德时代披露的数据,截至2021年底的产能和在建产能加起来是310GWh。产业链的布局一直是宁德时代的强项。从电池相关的生产制造,到下游的整车厂,到跟汽车相关的芯片、底盘、自动驾驶、激光雷达技术,再到电池上游的原材料,一直到最上游的锂矿,宁德时代通过投资或成立合资公司,提前都有布局。打造产业链生态,也是宁德时代能够快速崛起的重要原因。这些能力的建立需要时间、资金和战略眼光,非短期内所能完成。而一旦建立起来,则会成为坚固的护城河。

宁德时代不甘心只做一个电池厂,事实上也不只是一个电池厂。如果说动力电池业务奠定了宁德时代这家公司的底色,那么储能和换电业务,将扩大它的外延。宁德时代的储能电池产品,包括电芯、模组/电箱和电池柜等,可用于发电、输配电和用电领域。相比动力电池,储能业务的毛利率更高。2020年和2021年,宁德时代储能业务的毛利率分别是36%、28.5%,而动力电池只有26.6%、22%。储能业务的大爆发,是从去年开始的。2017年到2019年,宁德时代储能业务对公司贡献的营收,每年都不足10亿元,2020年增至19亿元,2021年大幅增长至136亿元,其在公司总收入中的占比,从不到5%跃升至10%。宁德时代一举拿下全球储能电池市场19%的市场份额,排名第一。储能市场还处在高速发展阶段,按照目前的发展,储能业务未来会成为宁德时代新的增长来源,也会改善公司利润率。另一个潜力业务是换电。今年1月中旬,宁德时代发布换电服务品牌EVOGO“乐行换电”,把电池设计成“巧克力块”,正式杀入换电市场。4月18日,宁德时代首批4座快换站落地厦门,随后爱驰汽车加入宁德时代换电阵营,首款车型爱驰U5计划于今年四季度推向市场。换电对于宁德时代的意义,不只是增加了一块收入来源。CIC灼识咨询总监柴代旋对深燃指出,换电让宁德时代有了直接面对消费者的场景,还能通过APP终端直联终端消费者,未来的商业模式及场景更有想象力。另外,基于换电,宁德时代可参与电池资产的实际运营,了解电池的具体情况,且换电有助于电池梯次利用回收,让电池的再资源化形成商业闭环。在这种模式下,宁德时代已经已经脱离了制造企业的范畴,成为一个新能源服务平台。再往深了看,换电还可以降低社会电池总需求,导致市场存量电池数量下降,对上游涨价形成抑制,让其回归常态。智充科技创始人、董事长丁锐对深燃表示,宁德时代很早之前就是蔚来等换电车企业的供应商,布局换电业务实际上也是想发挥标准化能力,减少整车企业定制研发对成本的冲击。过去,因为动力电池业务过于亮眼,外界对宁德时代的认知,一直停留在电池上。但在电池之外,储能、换电等业务高速发展,其背后的商业价值和社会价值都不可小觑。比如宁德时代正在研究CTP的下一代技术CTC,将动力电池电芯、有关组件和底盘进行集成,进一步降低制造成本,同时提升新能源车续航表现。最近有传闻称,华为智能汽车解决方案BU智能车控领域总经理蔡建永,已经离职并加入宁德时代,负责CTC电池底盘一体化业务。宁德时代的第三代CTP技术,将应用在即将发布的新款“麒麟电池”上。宁德时代首席科学家吴凯称,麒麟电池系统重量、能量密度及体积能量密度将引领行业最高水平。此前行业里风头最盛的产品是特斯拉的4680电池,宁德时代试图挑战它。据悉,在同等电池包尺寸下,麒麟电池的存储电量比4680电池提升13%。盘点下来,虽然一季度净利润下滑,但宁德时代的行业地位依然稳固,它手里的好牌似乎还有很多。我们已经很难用制造企业的标准去定义这家公司,它深度介入到了运营服务环节,而且越来越像一家科技公司。

浏览量:9935

浏览量:9935 作者:

作者: 来源:深燃

来源:深燃 时间:2022-05-02

时间:2022-05-02