01

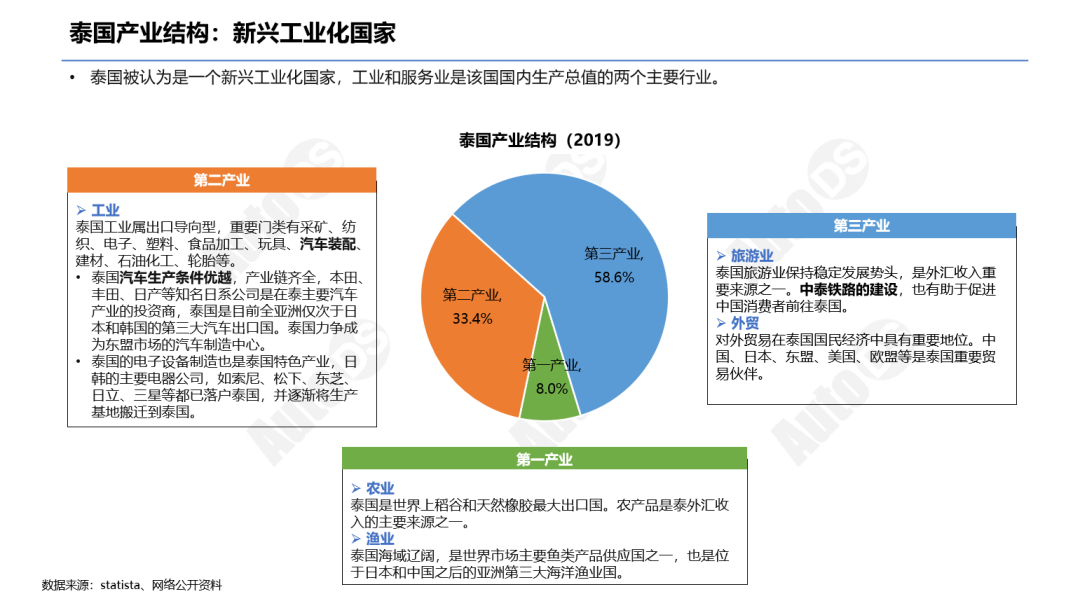

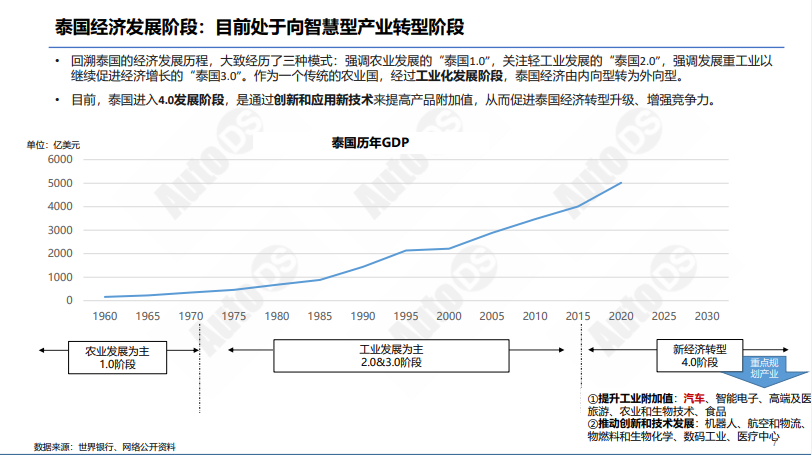

泰国地处东南亚,是我国重要的贸易伙伴。泰国国土面积51.3万平方公里(四川省面积为48.1万平方公里),在东南亚地区仅次于印度尼西亚、缅甸。2020年底,泰国总人口约为6522.8万人(2021年湖南6644.94万人;浙江6456.76万人)。泰国GDP历史高点5435亿美元,折合人均GDP约8000美元。2021年,中国和东盟正式宣布建立全面战略伙伴关系,成为东盟国家最大的贸易伙伴。同时,泰国还是一个新兴工业化国家,工业和服务业是该国国内生产总值的两个主要行业。泰国汽车生产条件优越,产业链齐全,本田、丰田、日产等知名日系公司是在泰主要汽车产业的投资商,是目前全亚洲仅次于日本和韩国的第三大汽车出口国。泰国正在力争成为东盟市场的汽车制造中心。目前泰国正处于智慧型产业转型阶段,回溯泰国的经济发展历程,大致经历了三种模式:强调农业发展的“泰国1.0”,关注轻工业发展的“泰国2.0”,强调发展重工业以继续促进经济增长的“泰国3.0”。作为一个传统的农业国,经过工业化发展阶段,泰国经济由内向型转为外向型。目前,泰国进入4.0发展阶段,是通过创新和应用新技术来提高产品附加值,从而促进泰国经济转型升级、增强竞争力。

02

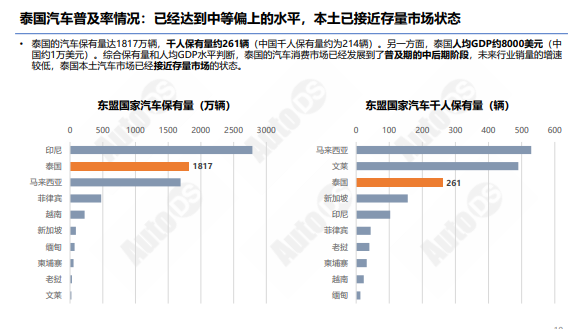

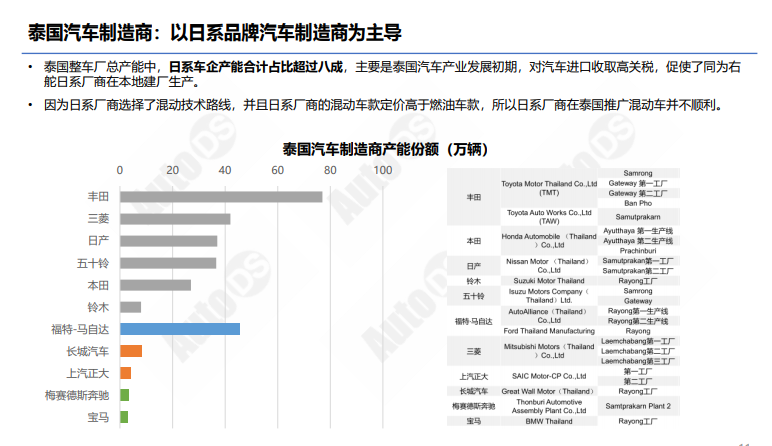

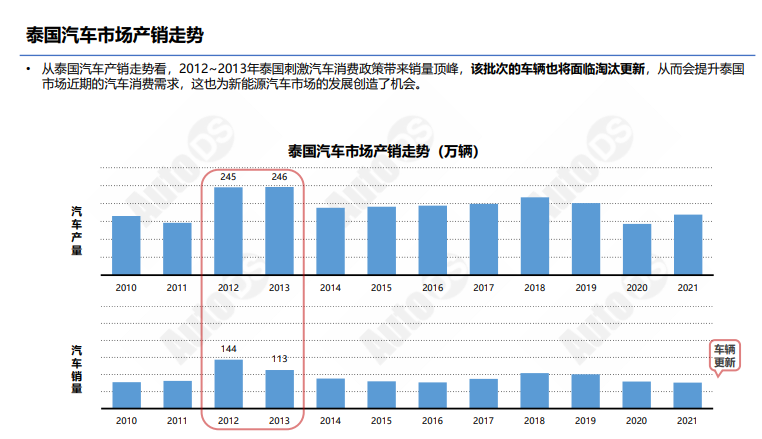

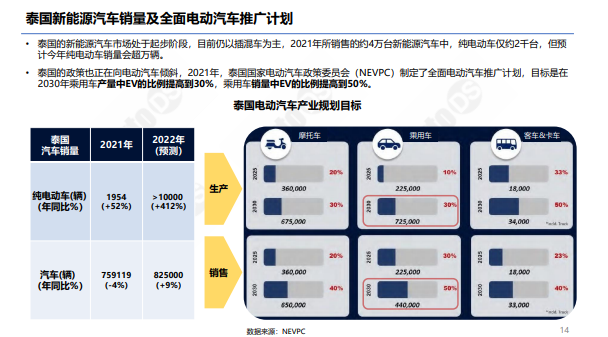

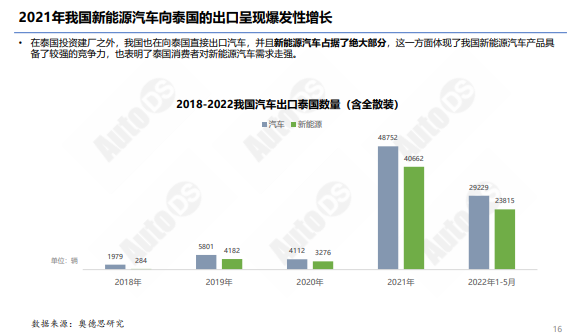

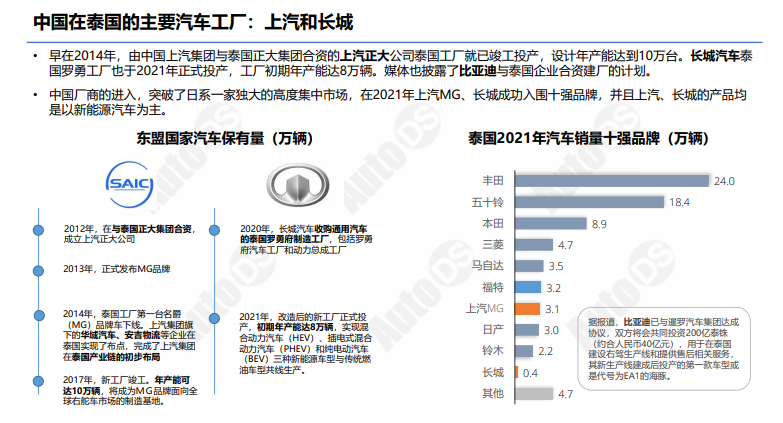

泰国汽车行业有两大特点,第一是东盟最大的汽车制造国,第二是属于出口导向型。在全球十大汽车生产国中,泰国是第十位。而在东盟内,泰国是汽车年产量最高的国家。目前本土市场销量规模在100万辆/年左右,汽车产量为200万辆/年左右,属于出口型的汽车产业。泰国是靠左行驶,所以驾驶位置在右边,即常说的右舵车,所以在汽车出口中,很大一部分是出口至同样采用右舵车的其他东盟国家以及澳大利亚。泰国的汽车保有量达1817万辆,千人保有量约261辆(中国千人保有量约为214辆)。另一方面,泰国人均GDP约8000美元(中国约1万美元)。综合保有量和人均GDP水平判断,泰国的汽车消费市场已经发展到了普及期的中后期阶段,未来行业销量的增速较低,泰国本土汽车市场已经接近存量市场的状态。泰国整车厂总产能中,日系车企产能合计占比超过八成,按照产能份额丰田、福特-马自达、三菱占到了前三位。主要是泰国汽车产业发展初期,对汽车进口收取高关税,促使了同为右舵日系厂商在本地建厂生产。因为日系厂商选择了混动技术路线,并且日系厂商的混动车款定价高于燃油车款,所以日系厂商在泰国推广混动车并不顺利。从汽车产销走势来看,2012~2013年泰国刺激汽车消费政策带来销量顶峰,该批次的车辆也将面临淘汰更新,从而会提升泰国市场近期的汽车消费需求,这也为新能源汽车市场的发展创造了机会。在泰国的轻型车市场中,皮卡和轿车是销量占比最高的两个品类。其中,皮卡和轿车销量分别为43万辆和34万辆,销量占比分别为42%和33%。在轿车品类中,小型轿车的销量占比接近八成。SUV、MPV的销量相对较少,销量占比分别为13%和4%。泰国还有计划全面推广电动汽车,泰国新能源汽车市场处于起步阶段,目前仍以插混车为主,2021年所销售的约4万台新能源汽车中,纯电动车仅约2千台,但预计今年纯电动车销量会超万辆。所以政策也正在向电动汽车倾斜,2021年,泰国国家电动汽车政策委员会(NEVPC)制定了全面电动汽车推广计划,目标是在2030年乘用车产量中EV的比例提高到30%,乘用车销量中EV的比例提高到50%。2021年我国新能源汽车向泰国的出口呈现爆发性增长。在泰国投资建厂之外,我国也在向泰国直接出口汽车,并且新能源汽车占据了绝大部分,这一方面体现了我国新能源汽车产品具备了较强的竞争力,也表明了泰国消费者对新能源汽车需求走强。2021年,我国汽车出口泰国数量达48752辆,新能源汽车达到40662辆。2022年1-5月,我国汽车出口泰国数量达29229辆,新能源汽车达到23815辆。不到2年时间,我国汽车出口量实现了突破性高增长。早在2014年,由中国上汽集团与泰国正大集团合资的上汽正大公司泰国工厂就已竣工投产,设计年产能达到10万台。长城汽车泰国罗勇工厂也于2021年正式投产,工厂初期年产能达8万辆。媒体也披露了比亚迪与泰国企业合资建厂的计划。中国厂商的进入,突破了日系一家独大的高度集中市场,在2021年上汽MG、长城成功入围十强品牌,并且上汽、长城的产品均是以新能源汽车为主。上汽正大在泰国投放了SUV、轿车、皮卡等产品,其主销车型为SUV。在终端建设上,上汽正大经过多年建设,其渠道网络几乎覆盖泰国全境,并且上汽正大也积极建设充电设施。长城汽车发布GWM品牌后,规划了九款车型的产品投放,并以进口的方式引入了欧拉好猫BEV车型。在终端建设上,长城汽车初期以曼谷为中心铺开渠道网络,并引入了商超体验店的创新业态。

03

泰国汽车市场的机会和风险

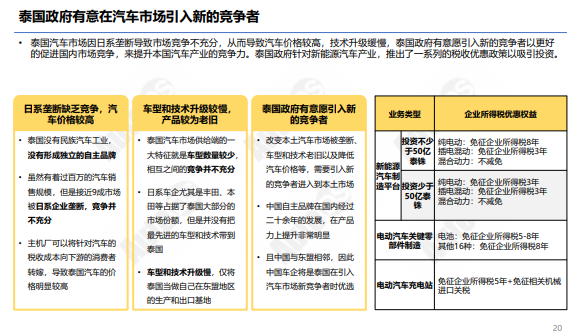

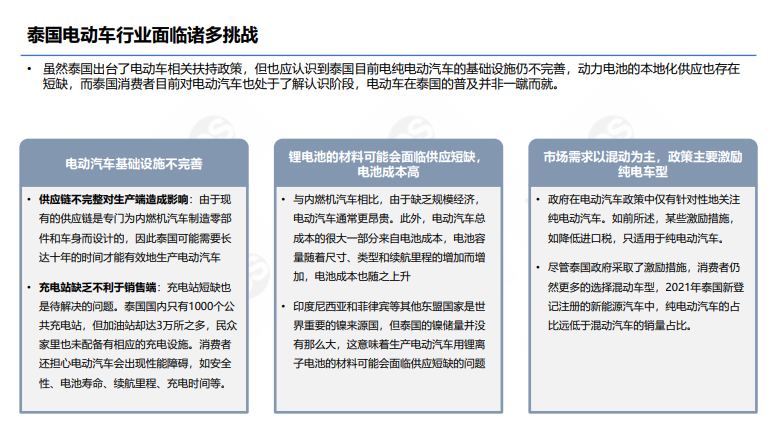

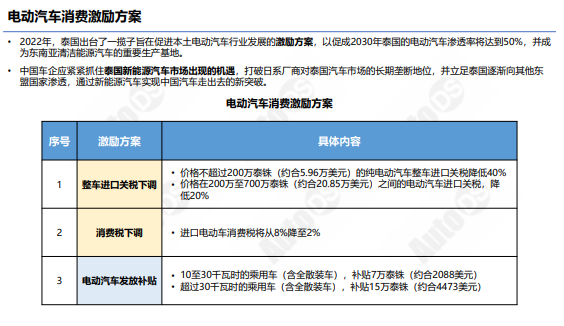

目前,泰国政府也在有意地往汽车市场引入新的竞争者。推出了一系列的税收优惠政策以吸引投资。虽然泰国出台了电动车相关扶持政策,但也应认识到泰国目前电纯电动汽车的基础设施仍不完善,动力电池的本地化供应也存在短缺,而泰国消费者目前对电动汽车也处于了解认识阶段,电动车在泰国的普及并非一蹴而就。与此同时,税收壁垒仍然是泰国BEV需求增长的关键障碍。以从中国进口电动汽车为例,虽然得益于自由贸易协定下的零进口关税,但由于其他税费合计占到最终零售价的20%以上,进口电动汽车价格仍处于高位。如果纯电动汽车从其他国家进口,征收的税收甚至更高。中国-东盟自由贸易协定使得泰国以零关税从中国进口汽车,而从欧洲进口的汽车则征收80%的关税,而根据日泰经济合作协定,日本汽车要征收20%的关税。为此在2022年,泰国出台了一揽子旨在促进本土电动汽车行业发展的激励方案,以促成2030年泰国的电动汽车渗透率将达到50%,并成为东南亚清洁能源汽车的重要生产基地。中国车企应紧紧抓住泰国新能源汽车市场出现的机遇,打破日系厂商对泰国汽车市场的长期垄断地位,并立足泰国逐渐向其他东盟国家渗透,通过新能源汽车实现中国汽车走出去的新突破。

浏览量:1612

浏览量:1612 作者:

作者: 来源: 中国汽车流通协会

来源: 中国汽车流通协会 时间:2022-07-19

时间:2022-07-19