存量时代,解放、重汽、东风、陕汽等该如何缓解焦虑?

浏览量:1295

浏览量:1295 作者:

作者: 来源:运联智库

来源:运联智库 时间:2022-03-24

时间:2022-03-24

1、存量竞争将成为重卡行业的新常态

1.1 后疫情时代,货运市场持续低迷

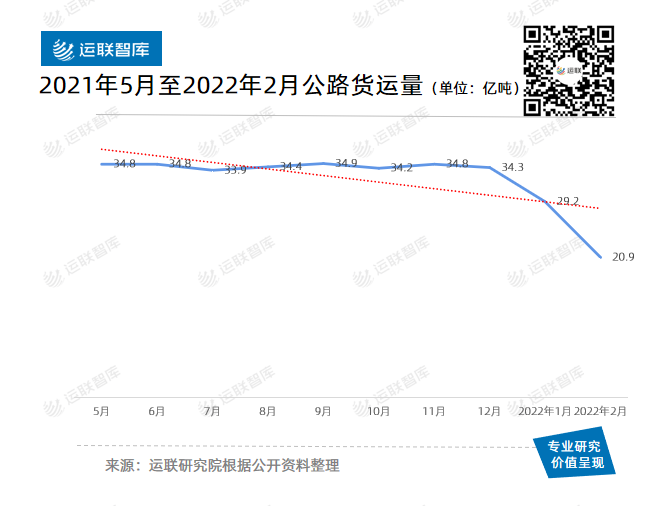

从整个大环境来看,根据国家统计局公布的数据,2022年1月公路货运量为29.2亿吨,同比降幅5.55%,1-2月累计运输量为50.1万辆,同比增速4%,对比去年1-2月的63.8%的涨幅还差一大截。

近几年,从国家推进多式联运的货运方式后,国内货运市场从公路运输转向铁路、水路运输的结构调整成果显著。

公开数据显示,2016年到2021年全国公路货运规模占比从77.62%下降至75.04%,铁路货运规模从7.69%上升至9.15%,水路货运规模从14.68%上升至15.8%,公路货运的规模逐渐降低。

另一方面,疫情也导致国内的整体经济环境受到影响,市场整体的购买力降低,运输量就会减少,因此进一步加剧了新车销量的下滑。

1.2 存量过剩,市场恢复需要时间

去年重卡销量以139万辆收官,同比下降14.1%,相较于2020年减少了23万辆。从去年5月至今年2月,重卡市场处于持续下行通道,让此前一路高歌猛进的重卡市场狂踩“刹车”,遭遇了“十连降”,新车销量失速,重卡市场从增量市场变为存量市场。

同样,从重卡保有量来看,2002年重卡保有量为148.28万辆,2013年重卡保有量突破500万辆至501.97万辆,到2020年达到800万辆,2002年至2020年重卡的保有量翻了5倍。

货运市场的低迷导致终端客户在买车需求上的欲望并不强烈,今年消化积压的国五需要时间,让市场接受高价格、高油品以及新技术的国六车型也需要时间,因此整个重卡市场的恢复还有很长的一段路。

1.3 洗牌加剧,新兴企业崭露头角

重卡市场的竞争一直处于白热化的状态,中国是世界上最大的重卡市场,无论是外资车企还是国内一些跨界而来的企业都想分一杯羹。

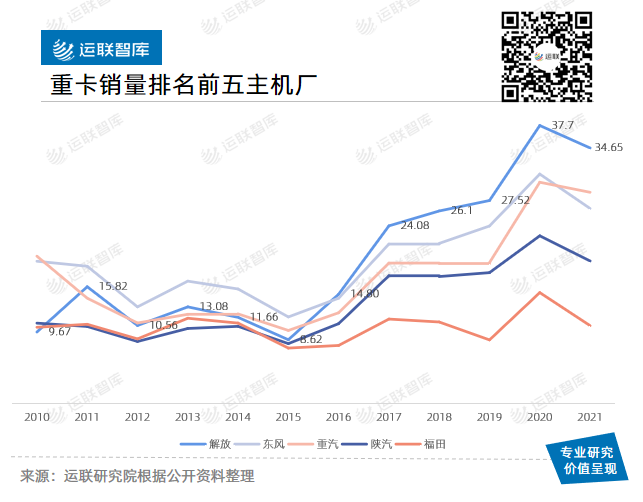

长久以来,国内重卡市场“强者愈强、弱者愈弱”的马太效应凸显,虽然排名有所波动,但是整体波动不大,解放自2016年占据重卡市场份额第一之后,就一直霸占榜首。

此后重卡竞争格局基本稳定,2021年,解放、东风、重汽、陕汽和福田前五名的重卡销量合计为119.58万辆,市场份额为85.7%,5家的市场份额之和比2010年增加了1.8个百分点,市场集中度进一步加强。

同时,北奔重卡从2019年之后就退出了前十的排名,被徐工重卡后来居上。

随着双碳战略的逐步推进,重卡新能源化逐渐成为近几年的热门趋势,吉利从乘用车跨界到商用车领域,并主攻新能源重卡赛道;宇通从传统客车跨界到卡车,并在新能源重卡领域取得了不错的成绩。

2、回归常态,2022年重卡销量不被看好

在2021年重卡销量以139.5万辆收官之后,各大主流车企也给出了自己对2022年销量的预测,认为整体重卡市场的销量会持续下滑。

2.1 业内预测2022年重卡市场回归常态

在2020年,国三淘汰国四限行等政策下国内重卡销量飙升至162.3万辆;2021年7月国六排放标准实施,需求前置,导致2021年整个上半年的销量突飞猛进,下半年销量惨淡低迷,在重卡市场需求被极大程度透支的情况下,重卡销量回归139.5万辆规模也是必然。

面对2022年的重卡市场,大部分的主流车企并不乐观,解放预计2022年中重卡市场需求总量将回落至120万辆左右;

重汽方面的预测相对保守,预计2022年行业全年重卡销量将在80-90万辆左右,包含出口的数量的话,将达到90-100万辆;

汉马科认为2022年重卡市场总容量105万辆左右,其中新能源重卡销量有望实现翻倍增长,达到2.5万辆左右。

潍柴动力预测2022年中重卡规模120万辆,重卡市场或将呈现前低后高的发展趋势;玉柴则认为2022年重卡市场的销量约为110万辆。

根据行业内的预测来看,2022年重卡销量并不理想。运联研究院认为120万辆是比较理想的数据,100万辆左右的销量比较现实。

2.2 新能源重卡成为下行市场的增量赛道

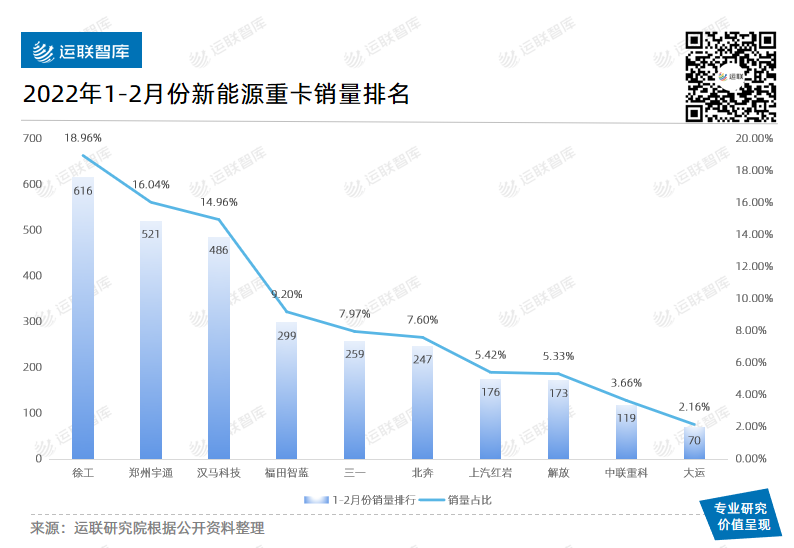

从中汽协发布的1-2月份重卡销量数据来看,重卡的销量为15.5万辆,同比下降48.7%;新能源重卡销量为3249辆,同比涨幅1036%,其中,新能源物流重卡销量2464辆,占总销量的75.84%,这意味着新能源重卡逐渐在物流领域受到重视,应用场景也逐渐丰富。

同样,新能源赛道也较为火热,前五名的市场份额占比为67.13%,头部较为集中。

今年,政策东风还将会持续刺激新能源重卡的市场需求,纯电、混动、氢能和甲醇等动力技术的应用也在不断提速,政策利好加上技术的完善,2022年新能源重卡将迎来一定程度的增长。

3、存量竞争时代,主机厂需要拼什么?

重卡进入存量时代,也就意味着蛋糕越来越小,且进口车本土化进程越来越快,这意味着竞争也就愈来愈激烈,在此情况下,主机厂需转变逻辑,打造自身的核心竞争力。

3.1 国六元年拼服务能力才有致胜空间

从历史经验看,每一个排放标准的切换,都会对此前的排放标准车型产生重大的销售利好,反而对于新的排放标准车型处于观望的状态。

据相关数据显示,目前市场中还有15万辆左右的国五库存重卡需要消化,大多数的头部物流公司都储存了一部分的国五车型,消化国五车型还需要一段时间。

针对国六车型,大部分物流企业还是处于观望的状态,对于未知的车型,很多物流企业都不愿意当“出头鸟”,需要一些措施来打消用户对国六车型的疑心。

如陕汽重卡针对国六车型推出了终身服务的政策,指出只要购买陕汽国六排放标准的标载牵引车或载货车,都可以享受终身质保、维修免费以及终身赠送滤芯等一系列服务优惠政策。

这一方案的推出,解决一大部分终端用户对国六车型后处理系统的故障率的担忧,更有利于推广国六车型。

2022年国六柴油重卡全面来袭,因此主机厂在销售国六车型的同时还需要对相应的售后网络及时升级,这才是消除终端用户购买国六车型后顾之忧的重要保障。

3.2 智能网联时代拼“触点”才能增强客户粘性

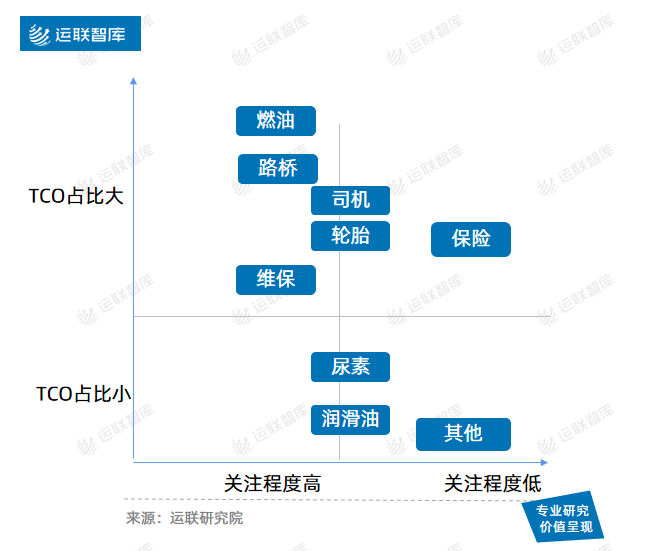

十年前,如果对着物流企业谈TCO可能太早,但是现在物流企业最为关注就是TCO,甚至出现了更加精细化的管理。

一方面整个货运市场处于车多货少的供大于求的状态,在找不到增量的情况下,就需要控成本,特别是对于大、中B来说,成本的控制尤为重要;

另一方面,对于车企来说,车是链接用户和车企最直接的事物,因此在与每个终端客户互动的环节都会产生大量的数据,如果车企拥有存储和分析用户数据的能力,就可以洞察用户的真正需求,从而为其提供更好的服务。

触点一:以TCO服务为关键抓手,形成一个可分析、可反馈的闭环链路,因此需要从客户的购车、管车、用车和养车四大环节来发力,从而优化终端用户的成本并提升效率。

触点二:车是链接主机厂和终端用户最直接的媒介,因此需要围绕用户的需求做文章,从而进一步增强客户粘性。以快递行业为例,消费者需求的优先级就是成本项和性能项,首先快递基本上是装的轻泡货,且基本上不满载,为了节省油耗,更愿意选择轻量化的车型。

其次快递是高时效服务产品,所以需要足够的动力来满足高平均车速的需求,加之国内道路复杂,小马力很难满足动力性需求且油耗偏高,所以更愿意选择大马力的车型来满足时效。

3.3 场景细分,拼市场研究能力才能掌握主动权

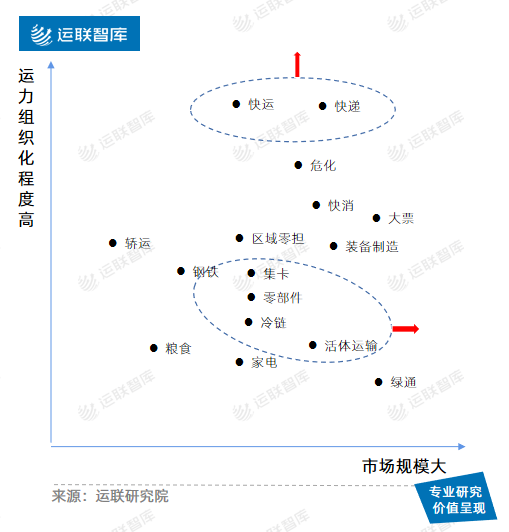

经过多年的发展,重卡市场的应用场景越来越细分,每个细分场景之间的差异性也越来越大,一些运输场景具有很强的资源专用性。

例如,危化与冷链和普货之间的车型并不通用,所以主机厂需要对市场进行细分,研究每个细分市场所发生的变化,从而进一步掌握终端用户的需求特性。

虽说是存量市场,但是还是需要寻找增量,找到新客户的切入口。

此前运联研究院发布合同物流100强排行解读时就说过合同物流的会长期处于一个资源管理+解决方案的阶段,且是一个相对独立的赛道。

未来会有越来越多的合同物流意识到要想提高企业壁垒就需要对车辆进行有效管控,因此大型合同物流运营下沉,直接参与运输过程或以共建模式加强运输管控,这类合同物流企业或会成为目标增量市场。

3.4 市场逐步替代,拼新能源才有未来

排放标准会逐步升级,燃油重卡会逐步被新能源重卡替代。目前市场中的传统头部车企在新能源重卡领域的存在感并不高,反而是一些后起之秀占据头部的市场份额,如徐工、宇通、三一等。

究其原因,首先,新能源重卡是一个新的赛道,处于刚起步的阶段。传统重卡的品牌溢价和产品性价比,在新能源重卡赛道的优势难以体现,产品之间的差异性并不是很大,头部玩家的规模化生产的成本优势,在新能源重卡也并不显著。

其次,新能源重卡的用户与传统燃油重卡的用户也有本质区别。新能源重卡的用户基本上是国内重要的钢铁厂、港口运营和一些能源企业,与传统燃油重卡的散户并不相同。

最后,新能源重卡的推广在很大程度上受政策的支持,受当地的政策引导。重卡的充换电站的建设、加氢站的建设以及这些基础设施的上游产业等配套支持,传统重卡的头部玩家在这些方面并没有先天的优势。

未来新能源重卡注定要替换燃油重卡,因此新能源重卡的潜力是巨大的,如今传统头部玩家和新锐玩家站在了同一个起跑线上,未来谁冲在第一都有可能。

今日热点

- 油电双驱!北京重卡多款全新产品亮相2026合作伙伴大会

- 长城欧拉5将于12月16日上市,发布会五大看点提前揭秘!

- 与「有为青年」共赴下一站!全新领克07 EM-P上市限时价13.98万起

- 庆铃40年大事记:改革先行者的破冰答卷(1985-1993)

- 经典魅力再度绽放!2025款欧拉好猫预售启程,8.98万元起!

- 庆铃T28创业家潍坊上市 10万级创富皮卡再树标杆

- 智能电动汽车下半场 吉利用“全域AI”重塑安全边界

- 广汽传祺携手Momenta,智驾大模型全场景落地

- 解密吉利黑科技,如何用AI赋能动力,重新定义混动节能?

- #VAN境适用# 第二季!御风归野,西安房车之旅

- 开启中国商用车新时代,长安凯程品牌即将焕新启航

- 让新三有人群也能任性撒“野” 全尺寸火星9越野版渲染图曝光

- 凯翼价格战杀红眼 昆仑iHD把中型插混SUV杀到9.99万

- 哪吒S猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克Z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5T柴油混动,动力或将达600+ N·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名RC7

- 火星7Pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球SUV价值首选

- “大”“汽”凛然+七重豪礼 14.78万起,火星9汽油版珠峰上市