崔东树:2022年1-2月中国汽车销量占世界市场份额36%

浏览量:1518

浏览量:1518 作者:

作者: 来源:崔东树

来源:崔东树 时间:2022-03-28

时间:2022-03-28

受到世界性疫情的影响,2022年年初世界汽车市场继续保持持续低迷情况,但中国销量春节前后回升较强,1-2月中国占世界汽车份额36%。由于中国控制疫情效果较好,经济社会恢复较快,呈现良好发展的特征。2020年下半年以来中国车市逐步走出疫情影响,而受疫情影响的欧美车市低迷,形成2022年年初的世界企业市场的复杂局面。

从世界范围角度来看,以丰田和现代起亚为代表的亚洲集团表现相对较强,上汽集团等中国车企回升效果最为突出。国际芯片短缺对中国车市的影响较小。作为汽车芯片这样的高垄断行业,此次的供给端紧缩将对中国供应链崛起带来重大机会。

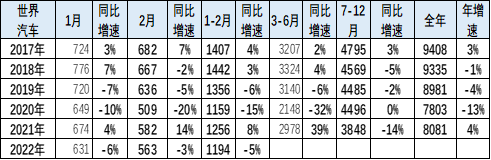

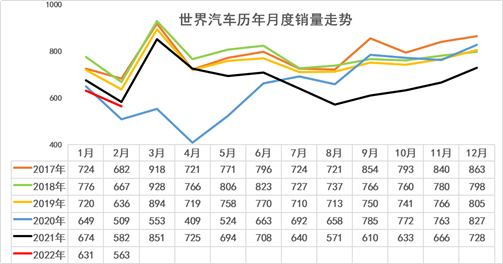

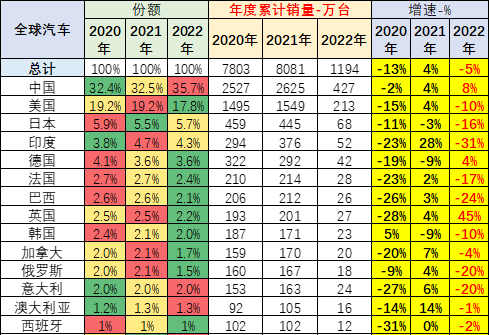

1、历年世界汽车月度销量走势

2022年2月的世界汽车销量仅有563万台,较2017年2月的682万台下降17%,产销下滑较大。在2018年-2020年连续下滑后,2021年的世界主力国家汽车销量8081万台,同比增长4%,疫情后恢复表现较好,但2022年1-2月仅稍高于2020年的销量很少,也距离近几年的高点水平差距达17%,差距水平较大。

今年1-2月走势仍处在低于前期历年销量水平,仅好于2020年的水平,虽然2月下滑幅度改善,但仍是严重低迷。

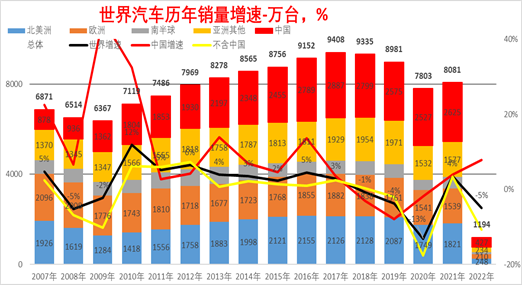

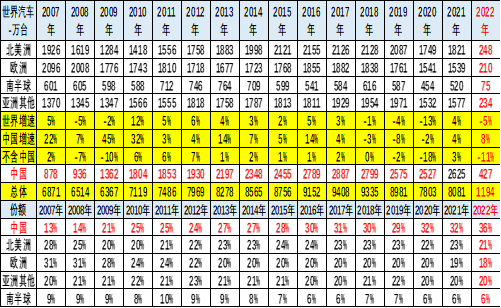

2、历年世界汽车销量走势

上表中的世界汽车销量主要是70个国家的销量,这70个核心国家在2019年有9000万台左右,这也是基本能跟踪到月度的销量。

其它还有100个国家只能是跟踪到年度的销量,2019年总共大约300万台左右。相对9000万台的70家主力国家,这些较小的国家总量也就是3%左右,影响不大。

从主力国家代表的世界销量看,2018年的世界汽车销量下降1%。自2010年以来首次陷入年度负增长。2019年的汽车销量8981万台,同比下降4%,稍差于2008年的下滑幅度;2020年的销量下滑13%。2021年同比回升3%,其中中国回升4%,世界其他国家回升3%,这主要是去年的疫情的欧美低基数。2022年的中国1-2月销量427万,增速8%,表现较强,世界其他国家总体较弱。

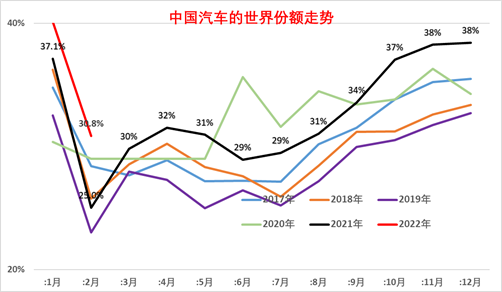

3、中国销量保持领军地位

中国汽车市场对世界汽车市场影响力极其巨大。2018年中国汽车占世界30%,2019年下降到29%,但仍具有绝对优势,2020年回升到32%,2021年中国份额保持32%,2022年1-2月中国份额上升到36%。

北美洲和欧洲市场份额全面下降,这也是中国市场消费韧性较强的体现。

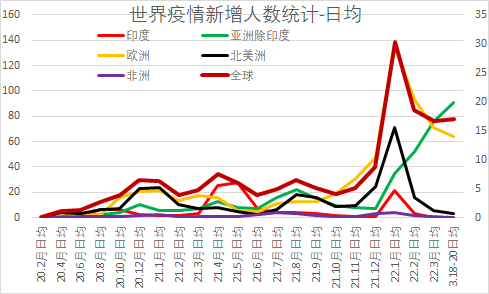

4、新冠疫情的区域差异化

世界新冠疫情确诊人数从2020年12月见顶后逐步回落,到2021年11月前保持稳定,但2022年1月的日均140万人,随后回落到2月的85万人,3月保持日均80万人,接近峰值状态,其中北美疫情持续改善,欧洲和亚洲部分国家疫情维持高位,南美洲疫情风险持续走高。

美国疫情从特朗普下台后控制大幅改善,因此美国车市也是持续回暖,但近期疫情相对严峻,欧洲疫情控制很差,1-2月的美国车市比欧洲车市明显强很多。

5、发展中国家市场普遍不强

从全球各国销量来看,目前表现相对较好的是中国,而欧美发达国家市场总体较差。亚太地区的日本、澳大利亚等市场总体表现较强。

6、中国的世界市场份额走势

2021年市场进一步分化,中国份额处于高位。2022年1-2月中国控制疫情较好,因此市场较强,中国占比世界份额偏较高。芯片等对中国车市影响也不明显,缺货后的补货拉动中国车市较强。

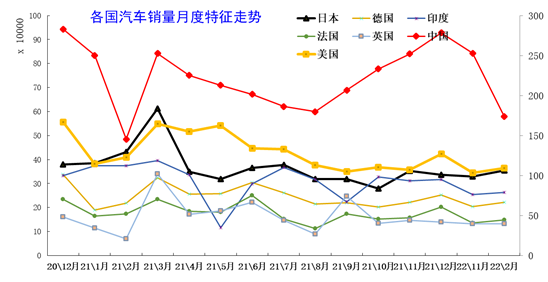

7、各国汽车销量月度走势特征

从世界各国的月度销量增速走势来看,基本保持月度之间的走势均衡状态,但受到季节因素、年度因素等诸多影响,各国走势仍有较大反差。

由于中国车市仍是普及期,呈现年初年末相对较强、夏季走势相对偏软的情况,而美国车市呈现年初相对偏弱,年中相对平稳的特征。

日本企业市场呈现2020年走势相对较强的特征,今年1-2月的日本车市走势也相对较强。

由于欧美等车市都面临疫情加重,车市出现剧烈下滑,2022年世界其它车市受到疫情影响而低迷,只有中国车市春节前较好。

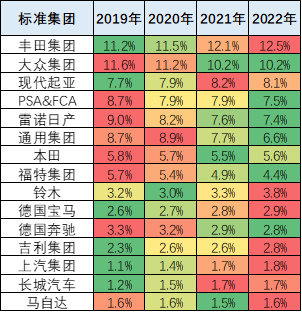

8、国际集团的世界占比表现

本图为世界销量份额走势。从目前集团综合表现来看,亚洲板块普遍表现较强。由于亚洲板块对疫情重视较充分,所以受到的损失相对较小,市场表现相对较强。

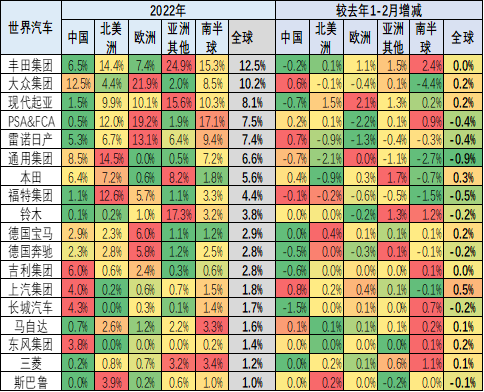

9、国际集团的各地占比表现

丰田集团表现相对较强,2022年在世界份额已经达到12.5%左右的水平,但中国市场因为天津疫情产销受损明显。

大众的表现相对低迷,欧洲疫情影响较大。大众集团的中国市场在去年低基数下改善较大,但北美和欧洲市场相对低迷。

韩国现代汽车的走势较强,在北美和欧洲的现代汽车表现很好,中国偏弱。

本田集团也在今年份额达到5.6%的稍低水平,但仍是超越了福特。

德国奔驰、宝马集团表现很强,主要是中国市场的贡献,但今年的中国市场压力也还是较大。

今日热点

- 油电双驱!北京重卡多款全新产品亮相2026合作伙伴大会

- 长城欧拉5将于12月16日上市,发布会五大看点提前揭秘!

- 与「有为青年」共赴下一站!全新领克07 EM-P上市限时价13.98万起

- 庆铃40年大事记:改革先行者的破冰答卷(1985-1993)

- 经典魅力再度绽放!2025款欧拉好猫预售启程,8.98万元起!

- 庆铃T28创业家潍坊上市 10万级创富皮卡再树标杆

- 智能电动汽车下半场 吉利用“全域AI”重塑安全边界

- 广汽传祺携手Momenta,智驾大模型全场景落地

- 解密吉利黑科技,如何用AI赋能动力,重新定义混动节能?

- #VAN境适用# 第二季!御风归野,西安房车之旅

- 开启中国商用车新时代,长安凯程品牌即将焕新启航

- 让新三有人群也能任性撒“野” 全尺寸火星9越野版渲染图曝光

- 凯翼价格战杀红眼 昆仑iHD把中型插混SUV杀到9.99万

- 哪吒S猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克Z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5T柴油混动,动力或将达600+ N·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名RC7

- 火星7Pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球SUV价值首选

- “大”“汽”凛然+七重豪礼 14.78万起,火星9汽油版珠峰上市