2022年一季度重卡市场表现:销量创同期新低,新能源及出口表现“抢眼”,上市新车亮点多

浏览量:3409

浏览量:3409 作者:

作者: 来源:商用汽车

来源:商用汽车 时间:2022-04-07

时间:2022-04-07

近期重卡市场一直“跌跌不休”,似乎没有丝毫改善的迹象。按常规每年3月都是重卡销量的黄金季节,而2022年重卡市场的销量却没有再现往年的“风光”,反而让业内大跌眼镜。

根据公开数据,2022年3月重卡销售7.7万辆,同比大降67%,出现“断崖式”下跌,创近年同期新低,成为自去年5月份以来连续下降的第11个月份。2022年一季度,重卡销售23.18万辆,同比下降56.4%,近乎“腰斩”,销量及同比也均创近年同期新低。2022年一季度,各重卡主流企业累计销量同比均大降,这是我国重卡发展史上从未有过的现象。

那么,2022年一季度重卡市场究竟有哪些特征?

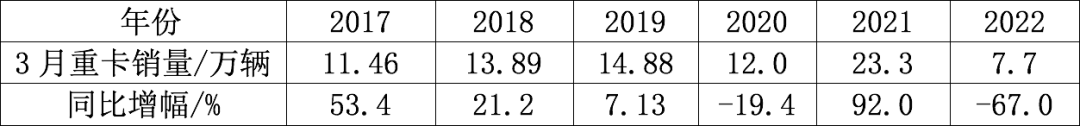

3月销量及同比均创近年同期新低

从上表可以看出,在近6年的3月重卡销量中,2022年3月销量为7.7万辆,是近6年销量唯一低于10万辆级别的月份,创历史同期新低!2022年3月,重卡销量同比降幅达到67%,也是近6年同期降幅最大的月份。

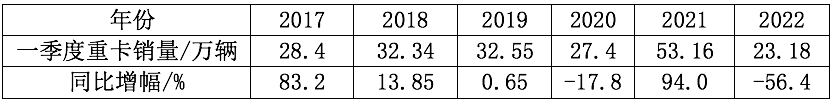

一季度累计销量及同比均创近年同期新低

表:近6年一季度重卡累计销量及同比(来源:根据中汽协会数据)

从上表可以看出,在近6年一季度的重卡累计销量中,2022年一季度重卡累计销量达到23.18万辆,是近6年销量唯一低于25万辆级别的季度,创历史同期新低!2022年一季度的销量同比降幅达到56.4%,也是近6年同期降幅最大的。据分析大致有以下几个方面的原因:

一是开年以来部分地区疫情反弹,影响了物流运输效率。

开年以来,部分地区疫情不断抬头,出现反弹现象,如上海、吉林等区域,导致部分地区中长途物流运输受阻,降低了物流运输效率,影响了部分车辆的运营效益受到折损,这必然会影响到部分终端客户采购新车的积极性。

二是受经济大环境影响,“车多货少”矛盾更加凸显。受国际局势影响,今年一季度很多原材料涨价,导致制造企业的生产成本提高;另外由于部分能源企业(特别是钢铁、煤炭、水泥等高污染企业)受限电及环保限产影响,生产开工不足,这必定导致企业输出的货源比之前大大减少,而之前由于环保升级等政策刺激导致现在的重卡车辆过剩。因此受经济大环境的影响,今年一季度“车多货少”的矛盾比以前更加突出,终端客户换车和购买新车的意愿明显降低。

三是油料价格飙升,运营成本提高,卡友赢利空间不断被挤压。

受国际多种因素影响,特别是从俄乌战争爆发以来,近来油价不断攀升,重卡的运营成本不断提高。在运价低迷、货源不足的情况下,卡友们的赢利空间不断被压缩,靠跑重卡运输赚钱变得越来越难,卡友购买新车的动力严重不足。

四是燃气价格大涨,燃气重卡销量下滑。

近来由于国际局势动荡,燃气价格大涨,导致今年一季度燃气重卡销量同比大降。终端上牌数据显示,今年一季度前2月燃气重卡累计销售5320辆,同比下滑超4成(-41%),这也是影响今年一季度整体重卡市场大幅下滑的一个重要因素。

五是受国五二手车低价的冲击影响。

据了解,之前不少经销商的国五重卡库存车未处理完,部分车辆以二手车的低价流向市场,必定冲击价格较高的国六重卡新车市场。

六是上年一季度销量居近年同期最高,导致2022年1季度同比降幅最大。

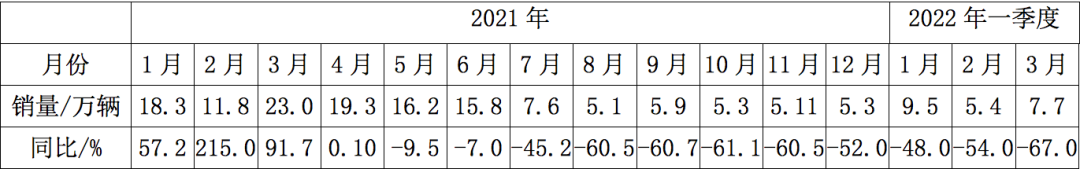

出现了重卡史上绝无仅有的“11连降”市场格局

表:2021年-2022年一季度各月重卡销量同比增幅统计(来源:根据中汽协会及公开数据)

上表可见,2022年1-3月,重卡销量同比均为大降(1月、2月、3月的同比降幅分别为48%、54%和67%),并与2021年5月-12月的“8连降”共同构建了单月销量“11连降”的市场格局!这种“11连降”的奇特现象,在重卡市场发展史上是绝无仅有的,不能不说是2022年一季度重卡市场的一个显著特征。

新能源及出口表现“抢眼”

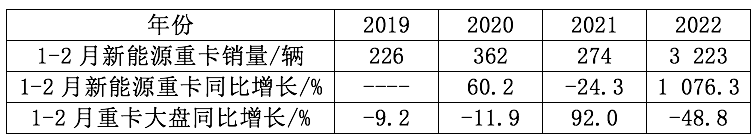

——新能源重卡市场

根据终端上牌信息,2022年一季度前2月(一季度销量数据未出炉)新能源重卡累计销售3223辆,同比暴涨1076.3%,无论是销量还是同比均创近年同期新高,也远远跑赢今年前2月重卡大盘的增幅(-49.9%)。

表:今年前2月能源重卡销量同比与重卡大盘比较(数据来源:终端上牌)

从新能源重卡的终端应用市场看,在双碳战略的持续推进下,目前能源重卡在钢厂、港口、电厂、城市渣土车等场景下的商业应用模式已经越来越成熟。特别是换电重卡具有补电效率高、能实现“车电分离”模式可降低客户购买成本的压力等优势,受到当前市场的热捧,尤其是受到钢铁企业比较多的唐山、邯郸等河北区域市场的青睐。

从新能源重卡的供给侧看,无论是传统重卡的龙头企业一汽解放、东风汽车、福田汽车、上汽红岩等;还是正在实现弯道超车的三一汽车、汉马科技、徐工重卡等,以及跨界造卡车的宇通客车等,都在新能源重卡赛道同比均大涨,为当下新能源重卡市场的高速增长起到了积极推动作用。

表:主流新能源重卡车企2022年前2月新能源重卡销量及同比(数据来源:终端上牌数据)

——重卡出口市场

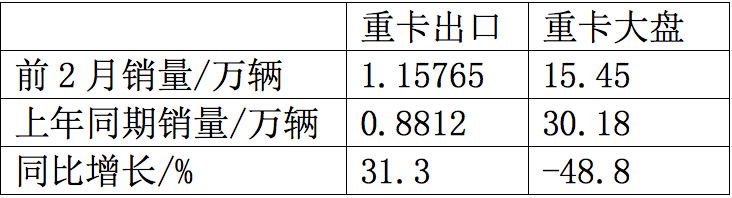

根据海关最新数据,2022年一季度的前2月(一季度销量数据未出炉)重卡累计出口11576辆,同比2021年前2月的8912辆增长超3成(31%),跑赢今年前2月重卡大盘近80个百分点,成为抑制今年一季度重卡大盘下滑的中坚力量。

表:2022年前2月重卡出口同比与重卡大盘比较(数据来源:海关及中汽协会)

主要是由于海外部分出口国疫情有所缓解,一方面对中长途的公路物流运输市场需求有较大幅度增长;另外一方面我国的重型卡车技术相对成熟、性价比较高,因此导致今年一季度重卡出口市场同比增长超3成(31%)。

主流企业销量同比全部下降,解放、重汽、东风居前3

表:2022年一季度重卡主流重卡企业销量排行(来源:根据公开数据)

上表可见,2022年一季度重卡主流车企销量及同比呈现以下特点:

----一汽解放累计销量5.67万辆,也是唯二销量超过5万辆的企业,位居第一,但同比下降66%,跑输大盘;

----中国重汽累计销量5.57万辆,与第一名只相差0.1万辆,位居行业第二,同比下降38%,跑赢大盘;

----东风汽车累计销量4.37万辆,居第三,同比下降55%,跑赢大盘;

----陕汽集团累计销量2.64万辆,位居行业第四,同比下降61%,跑输大盘;

----福田汽车累计销量2.06万辆,位居行业第五,同比下降52%,跑赢大盘;

----上汽红岩累计销量0.7408万辆,位居行业第六,同比下降67%,跑输大盘;

----大运重卡累计销量0.6167万辆,位居行业第七,同比下降21%,跑赢大盘,并且是行业同比降幅最小的车企;

----江淮汽车累计销量0.5065万辆,位居行业第八,同比下降68%,是行业降幅最大的车企,跑输大盘;

----徐工重卡累计销量0.3471辆,位居行业第九, 同比下降49%,跑赢大盘。

总体看,2022年一季度行业销售重卡23.18万辆,同比下降56.4%;解放、重汽、东风居前三;主流车企销量同比均有较大幅度下降。

重汽市场份额同比增加最多

表:2022年1季度重卡主流企业市场份额及同比变化情况(来源:根据公开数据)

上表可见,2022年一季度重卡主流车企市场份额变化特征是:

----解放市场占有份额为24.4%,位居第一,但同比减少6.63个百分点,是主流车企中同比份额减少最大的车企,说明其市场份额正在被其他竞争企业蚕食;

----重汽市场占有份额为24.1%,位居第二,且同比份额增加7.27个百分点,是市场份额增加最大的车企,表现最突出;

----东风汽车市场占有份额为18.9%,位居第三,且同比份额增加0.58个百分点,是市场份额增加第四大的车企,表现尚可;

----陕汽集团市场占有份额为11.4%,位居第四,且同比份额下降1.31个百分点;

----福田汽车市场占有份额为8.9%,位居第五,且同比份额增加0.81个百分点,是份额增加第三多的车企,表现较好;

----上汽红岩市场份额为3.2%,位居第六,且同比份额减少1.01个百分点;

----大运重卡市场占有份额为2.7%,位居第七,且同比份额增加1.22个百分点;

——江淮汽车市场份额为2.2%,位居第八,且同比份额减少0.73个百分点;

----徐工重卡市场占有份额为1.5%,位居第九,且同比份额增加0.21个百分点。

总体看,2022年一季度主流重卡车企市场份额同比5增(重汽、大运重卡、福田汽车、东风汽车和徐工重卡)、4减(解放、陕汽、红岩、江淮),其中重汽同比份额增加最大、解放同比份额下降最大。可见,头部企业份额“此消彼长”,你争我夺,说明重卡市场竞争激烈。

尽管当下重卡市场差强人意,但主流车企在今年一季度上市的新车亮点较多:

----年初上市的高端重卡“鹰途”,推出头等舱、商务舱、生活舱”三大品类车型,致力解决卡友家居生活需求。据悉“鹰途”动力主配6DM3-56E6国六发动机,最大功率560马力,最大扭矩2 600N.m,匹配的是解放新一代领动AMT变速器,不但解决了快速干线物流运输用户对于时效、耗能的基础要求,也解决了因频繁保养增加的工时以及额外运输成本。

----1月20日推出的J6V重卡产品,新增7大领域、80项升级技术,赋予运输行业最高的TCO运营价值,采用了10寸车载娱乐大屏,具备影音娱乐、手机互联、货车导航、智能推送、驾驶行为分析等多项功能。J6V牵引车搭载解放智慧动力域,可根据需求匹配CA6DM2及CA6DM3发动机,最大可达560马力,最大扭矩达到2 600N*m,起步超车能力强,经济车速高。变速箱可提供AMT及手动挡多种产品选择,自动挡可匹配解放畅行版或经典版AMT变速箱。

----年初上市的重汽黄河X7,配置有电动按摩座椅,有电动脚托折叠、电动靠背调节,还支持通风和加热功能,适合冷链、干线物流运输等高时效领域。黄河X7动力主要搭载潍柴WP15H600E62A发动机,排量15升,最大输出600马力,匹配重汽16挡无忧换挡变速箱。

----3月初上市的重汽汕德卡C9H,可实现无钥匙进入模式,触摸按键与很多乘用车一样,在车门把手上,非常方便;带有电子手刹、怀挡等功能;更小的换挡极差多变工况行驶更省心;99.7%的传动效率能带来预期的节油效果。汕德卡C9H动力方面搭载曼技术MC13H.5-61国六动力链,排量13.02升,最大功率可达570马力,1 100-1 300 rpm/min的转速区间内即可实现2 600 N.m的高效动力输出;匹配了中国重汽自主的S-AMT 16速变速器。

----1月9日上市的东风天龙旗舰GX,定位于干线物流的高端重卡,面向干线物流,尤其是快递、快运、冷链客户需求上,进行了更细节的场景化升级。GX高端重卡动力链采用东风康明斯Z14+赢动AMT自动变速箱+东风德纳DF485 3.07/3.42驱动桥黄金动力搭配,排放满足国六b。另外面向欧洲市场还有X15+ZF 12TX2620变速箱+DF485 2.69小速比驱动桥的动力链搭配,标配液力缓速器。其驱动形式有6×4和4×2两种。根据车型差异,最大油箱布置形式为900L主油箱+350L副油箱,形成1250L极限容量,可以做到续航近4000公里。

----2月28日上市的福田欧曼银河,传动效率高达99.7%,换挡响应时间仅需0.72秒,燃烧效率大于46%。整车聚焦干线物流,为众多卡友用户降低成本、提升效率、优化用户体验。据悉欧曼银河动力搭载了福康X13系列的580马力发动机,最大可输出扭矩为2600牛米,后处理采用DOC+DPF+SCR技术,满足国六b排放标准。采用来自采埃孚的AMT变速箱,匹配液力缓速器,后桥则为欧曼通用化后桥。

今日热点

- 油电双驱!北京重卡多款全新产品亮相2026合作伙伴大会

- 长城欧拉5将于12月16日上市,发布会五大看点提前揭秘!

- 与「有为青年」共赴下一站!全新领克07 EM-P上市限时价13.98万起

- 庆铃40年大事记:改革先行者的破冰答卷(1985-1993)

- 经典魅力再度绽放!2025款欧拉好猫预售启程,8.98万元起!

- 庆铃T28创业家潍坊上市 10万级创富皮卡再树标杆

- 智能电动汽车下半场 吉利用“全域AI”重塑安全边界

- 广汽传祺携手Momenta,智驾大模型全场景落地

- 解密吉利黑科技,如何用AI赋能动力,重新定义混动节能?

- #VAN境适用# 第二季!御风归野,西安房车之旅

- 开启中国商用车新时代,长安凯程品牌即将焕新启航

- 让新三有人群也能任性撒“野” 全尺寸火星9越野版渲染图曝光

- 凯翼价格战杀红眼 昆仑iHD把中型插混SUV杀到9.99万

- 哪吒S猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克Z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5T柴油混动,动力或将达600+ N·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名RC7

- 火星7Pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球SUV价值首选

- “大”“汽”凛然+七重豪礼 14.78万起,火星9汽油版珠峰上市