新造车1+1<2

浏览量:5156

浏览量:5156 作者:

作者: 来源:光子星球

来源:光子星球 时间:2022-04-13

时间:2022-04-13

千禧年前后,国内汽车行业通过市场换技术,大批合资企业成立推动了整个中国汽车市场20余年的高速增长。

合资与合作是这一时代的主旋律。

2010年后,由于国家政策引导以及能源结构调整的需要,大批资金、人才开始涌入新能源造车行业,虽然也经历了阵痛、混沌,但好在最终完成了起步。

一批以蔚小理为首的新能源车企应运而生,同时也不断促使着传统车企转身。不过在新能源高速增长阶段,合资这一历史遗留的制度并未随着动力模式、商业模式的改变而消失,只不过不同于以往中外合资,如今变成了传统车企与互联网企业合作、旧势力与新势力合作。

蔚来曾联手长安、广汽,合资成立了长安蔚来、广汽蔚来;上汽与阿里、吉利与百度分别合资成立了智己汽车、集度汽车两个品牌。除此之外,还有进行深度合作的案例,比如百度与威马、华为与极狐、赛力斯、AITO。

不过至今为止,这些含着金汤勺出身的新品牌没有展现出亮眼的表现,甚至不及大多腰部造车新势力。已经完成量产的销量不佳,未完成量产的也褒贬不一、饱受质疑,让人不禁怀疑新造车1+1能否大于2?

一面狂热,一面冷清

2021年11月7日凌晨,远在冰岛的中国LPL赛区战队EDG以3:2战胜了LCK赛区的DK战队。一时间“我们是冠军”刷屏了直播间、社交媒体,欢呼声也回荡在小区、高校和大街小巷。

B站S11赛事期间最高人气峰值达到5亿,知乎、微博、抖音、快手几乎每一个平台上EDG的热度都久久难以散去。而这对于品牌来说,是一个绝佳的曝光机会。

实际上,一众财大气粗的车企早早便押注了各自看好的战队,宝马赞助了FPX、T1、C9、G2,领克赞助了LNG,奥迪则选择了TES,而冠军队伍EDG背后,则是大多数人都没听说过的品牌——合创。

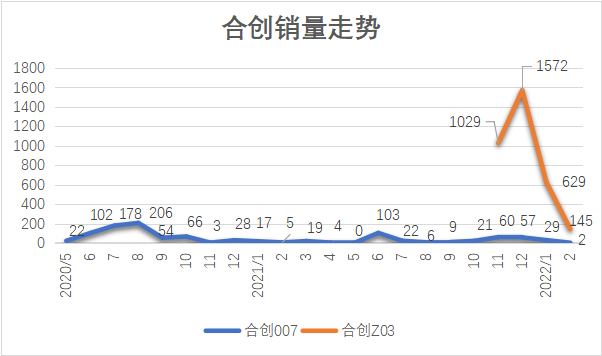

这个品牌有多“小众”,其首款量产车型合创007上市近两年,总销量也仅有1013辆。在EDG夺冠后,凭借“冠军座驾”的名号其新款车型Z03的确迎来了一波高峰,不过当热度褪去,销量便急速下滑,从1500+掉到145辆合创仅用了一个月。

如此惨淡的销量如何支撑起这家车企参与“富人的游戏”?

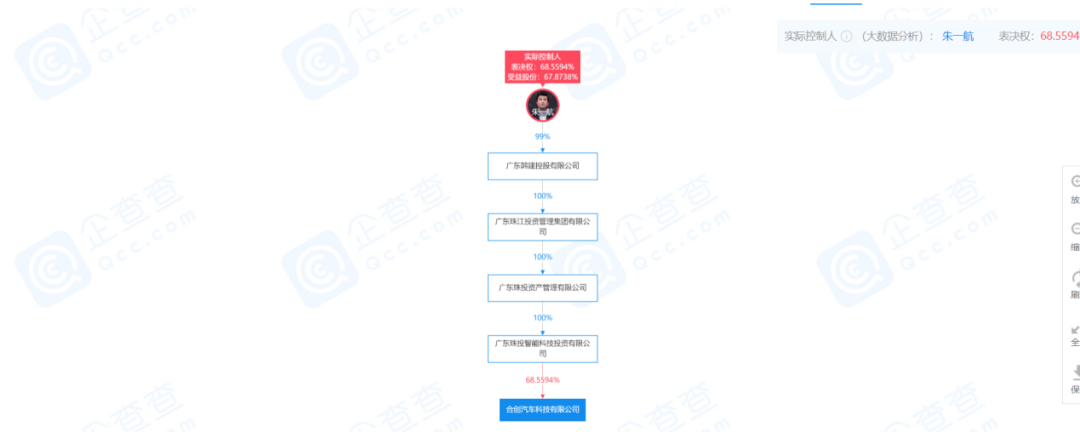

根据企查查股权穿透显示,合创汽车最大的股东为“广东珠投智能科技投资有限公司”,实际控制人为朱一航,而朱一航同时也是EDG俱乐部创始人。朱一航的父亲为合生创展集团创始人,其家族排名2021胡润全球富豪榜312位。

但合创汽车实际上并非朱一航所创,前身为广汽蔚来,是在2018年由蔚来、广汽两家企业各占45%的股份共同注资成立。2021年初,广州珠投智能科技投资有限公司通过战略投资19.23亿元入局,成为其最大股东。

新势力头部、国企、地产家族,三方势力先后入局的品牌却未在新能源市场激起一滴水花。

处在同样境地品牌还有极狐、赛力斯,都曾因华为的“加持”而一时名声大噪,但与实际销量却形成了鲜明对比,赛力斯去年销量约8000台,极狐全年交付更是只有4993台。

同时,伴随着华为发布与赛力斯合作的新品牌AITO,赛力斯SF5的销量从去年12月的1089辆迅速跌至今年1月的2辆。

而问界M5的发布还将使得沉寂了快一年的极狐再次被推上风口浪尖,彼时极狐阿尔法S hi版靠宣传华为鸿蒙系统、自动驾驶系统以及入驻华为渠道这“三件套”获得了巨大的声量。

不过阿尔法S hi版自去年底小规模内部交付后多次“跳票”,截至发稿前仍未实现交付,而1月底全国唯一一辆阿尔法S HI版新车入驻了华为位于北京银泰的首家直营店后,也未在线下渠道大规模铺开,其宣称的首款搭载鸿蒙系统的车机也成了幻影。

造势,对于多数1+1品牌并不难,像是“新手保护期”一般或多或少都能从母公司继承一定的流量,不过当热闹无法持续,那么剩下的冷清难免让人唏嘘。

各有各的算盘

实际上如今新、旧势力合资或者合作,依然可以看作以市场换技术。挤开了外资,国内的传统主机厂们并未得到解放,除了埋头自己干的比亚迪,似乎当下没一个能打。

究其原因在于,曾经的合资品牌面对的是一个完全未被开发的市场,而燃油车三大件又是外资高筑的壁垒,这也使得自主三强吉利、比亚迪、长城在销量上始终无法超越合资品牌。

而当下新能源市场的三电技术中,电池领域比亚迪、宁德时代已经挤入全球第一梯队;驱动电机已经自主开发出满足新能源汽车的产品,如比亚迪、华域电动运用在全系DM-i和飞凡ER6上的扁线电机。虽然整体上峰值转速、功率密度及效率方面与全球一梯队存在差距,但也在通过自主研发和收购的方式获取部分技术。

在出货量上,中国市场当前为国产品牌以及上下游产业发展提供了坚实的保障,2021年中国新能源车销售量达293.98万排名第一,占据全球新能源乘用车市场份额的45%。

因此,在高增长、相较燃油车时代更低门槛的市场中,车企为什么选择联手打造品牌?在这背后各自也都有着各自的算盘。

早在长安蔚来成立之初长安总裁朱华荣的一句话便点出了传统主机厂的诉求:“与其独自苦苦探索,还不如找一个懂行的合作伙伴。”

2018年还未经历“至暗时刻”的蔚来分别与长安、广汽成立了长安蔚来以及广汽蔚来,在股权结构上都采用相同的方式,即传统主机厂与蔚来分别持股45%,另外10%由高管团队持股。

初见,似乎体现的是平等合作之意,但细想同时也有相互牵制的意味在其中。

这两家企业中,广汽蔚来的动作较为迅速,在成立刚满一年之际便迅速发布首款概念车以及HYCAN合创品牌,而长安蔚来则在成立近3年后才发布了首款车型。

在如今看来,两家合资企业的速度不同,更多是取决于传统主机厂一方。

广汽在与蔚来合作之前便建立了广汽新能源(后独立更名为埃安),于是基于已有的GEP2.0平台便能够迅速推出新车型。首款量产车HYCAN007在电机、电池与AION LX均相同,且与广汽新能源共线生产。

这对于刚刚起步的广汽新能源来讲,实际上能够有效提升产能利用率、降低成本,并且也能顺势学习新势力的运营模式。

而蔚来方面则提供交付和补能服务,彼时合创007在部分城市由蔚来中心进行交付,同时还享受蔚来的一键加电服务以及能源供应体系。对于蔚来来讲,早期所推行的换电模式和用户思维,也同样需要大量的案例来进行验证。

不过当各自品牌与“合创”品牌之间发生利益冲突时,合作或许便成为了牵制。

2020年5月合创007正式开启交付,不过彼时的广汽新能源工厂仅有10万产能,旗下埃安品牌已有埃安S、LX、V以及一款即将上线的车型,产能显得捉襟见肘。

原广汽蔚来CEO廖兵在当时的采访中透露,5月到8月广汽新能源工厂仅生产近400辆合创007。

而广汽蔚来另一大股东蔚来则在2019、2020年面临着严重的资金危机,同样无法伸出援手。

次年初,廖兵离开广汽蔚来创办自由汽车,在媒体采访中提到了一句,“广汽蔚来的资本架构,决定了它各方面会有很大的约束。股东所给的资源,并不能让公司得到满足。”

在长安蔚来、广汽蔚来之后,新能源市场上便再无新旧主机厂合资的案例出现,反而是在2020年后互联网与主机厂的合作开始加深。

互联网入局

“无论从销售还是从现在的资本市场角度,2020年都是智能汽车的元年,就像2010年的智能手机时代开启。”这是2020年中何小鹏在社交平台写下一段话。

这一年蔚来发布了NOP领航辅助,小鹏日后的销量主力P7开始交付,也是为其打上智能化标签的一款车型,而特斯拉市值更是先后超越宝马、大众、丰田排名全球车企第一,年底其总市值一度等同于三个丰田。

此时,专攻软件的互联网公司与传统车企都开始坐不住了,先是上汽与阿里成立智己汽车,绝不造车的百度也牵手吉利成立集度汽车,此后华为相继扔出赛力斯SF5和极狐阿尔法S hi版两款车型,并宣布了与广汽蔚来、阿维塔(前身为长安蔚来)的合作。

实际上这样的合作逻辑也十分简单,传统主机厂在软件能力上不足,想要在智能化占购车决策越来越高的情况下迅速补足短板,与互联网企业合作显然是最佳方案。

腾讯某车联项目负责人告诉光子星球,未来传统的车企想要长远发展,一定需要转变,纯做OEM只会沦为蔚来、小米的代工厂。

而对于互联网企业来讲,他们对造车的兴趣不大,却更在意车机作为PC、手机端后的第三个流量入口。

2018年,BAT三家齐聚车联网业务,先是阿里将此前的YunOS升级为AliOS,此后腾讯TAI、百度DuerOS纷至沓来,BAT三家押注在了同一条赛道,足以显示车机流量的重要。

BAT三家“上车”的逻辑也十分简单,除了较强的软件能力外,多年构建的生态则是其另一道难以逾越的护城河。虽然车机与移动端的交互逻辑仍有差异,但总比从0开始构建专属于车机的生态要快得多。

时间来到2022年,BA两家均站上了前台加入了造车大军,仅有腾讯还甘于“躲”在幕后。

事实上,阿里早在2015年便通过与上汽共同发起的互联网汽车基金投资成立了斑马网络,两家企业打造的首款互联网车型荣威RX5也大获成功,三个月便卖出约10万辆。

此时,AliOS便走到了十字路口,于车企讲吃到了甜头当然不愿意放手,而于科技公司讲扩大影响力、增加合作伙伴才是远景。虽然斑马网络否认了资方存在博弈,不过在斑马牵手神龙汽车后,斑马智行系统的确迎来了一年的更新停滞。

处于同样境况的还有百度。

2013年百度启动了相关技术研发,2017年推出Apollo自动驾驶开放平台,是国内最早研发自动驾驶的企业。技术以及数据累积的优势明显,缺点也同样明显,合作多落地少。唯一在车企端落地的威马W6还不够争气,今年1、2月销量分别为761、415辆。

百度还曾探索与小鹏、理想合作,一边“塞钱”一边要求使用Apollo自动驾驶技术,却依然被拒之门外。

相对来讲,在文娱以及社交端更有竞争力的腾讯,倒是不用显得太着急。从QQ到微信,腾讯依靠社交链延伸到了游戏、文娱等一系列领域。

在车机端或许会演化出其他的应用,但是微信却始终是腾讯的一张王牌。一位腾讯车联负责人告诉光子星球,用户不可能因为在车上的几个小时而重构整个社交关系链。

而在当下的用户端,微信的需求也十分强烈。

另一业内人士向光子星球透露,搭载微信的长安CS75上市后卖得十分火热,一度有赶超哈弗H6的趋势,而长城在看到这一境况后也迅速找到腾讯,希望微信上车。

“上汽阿里一相逢,便胜却人间无数。”

“与华为这样的第三方公司合作自动驾驶,上汽是不能接受的。”

从与科技公司相识之初的美好到“灵魂论”,或许是科技公司在车机端的发力使得传统主机厂感受到不小的压力,上汽集团董事长陈虹的观念转变也只用了5年时间。

同样不造车的华为,由于渠道大多并非自营,需要平衡车企与经销商之间的利益,在无机可售的大背景下,这种情况显得尤为重要。如果不能为经销商带来收入,反而造成库存、占用过多店内面积,那么对于华为之后的卖车业务开展也是一种打击。

我们看到华为在赛力斯销量不佳后便战略性“放弃”了这一品牌,转而着手打造新品牌,而极狐在去年的销量同样不佳,是否已被战略放弃了呢?

同质化下,无“新”意

不难发现,如今新能源车同质化日渐严重,不仅是功能、外观、商业模式,甚至是营销策略也大同小异。无数涌入这条赛道的后浪,踩着前人用血泪换来的经验踏上了自己的造车路。

实际上,我们在去年的稿件《“复刻”一个蔚小理》中就曾提出类似观点,得益于国内成熟的供应链体系,主机厂能够十分迅速地根据不同供应商的不同方案和零部件整合出一辆新能源车,但当下新能源市场同质化现象也越来越严重,汽车也越来越像手机。

主机厂能将平台、生产线“借”给后来者,以此降本提效,科技公司开放系统以求扩大影响力以及利益最大化。

集度汽车基于吉利SEA浩瀚架构,从成立到进入SIMUCar路试阶段仅用了6个月;智己基于上汽2016年开始打造的纯电底盘,从公司注册完成到今年4月即将开始的交付也仅用了一年多一点的时间。

但在当下新能源市场中,最怕的还是平淡。

不难发现,无论是转型还是新起,只要推出新能源车型,大多数车企必定要造出一个概念,为资本市场与消费者讲故事。选择一款知名车型,挑出其中某一项功能,然后让自家车超越他,这样的剧本似乎愈发常见。

究其原因,当下新能源车企均无法实现自我造血。以蔚小理为例,去年三家一起卖了28万台车,一看财务合计亏损高达98个亿。

因此智己虽然硬件有上汽撑腰,软件有阿里支持,但L9并未表现出足够的差异化,有的只是不断被拆散再重组的修饰词,唯一让人印象深刻的还是披着区块链外衣的“原石”。

此时,我们回头看当初蔚来的花销,似乎还真花在了“正道”上。不知道是否李斌提前预料到了如今同质化严重的情况,早早便为蔚来建立了比技术、硬件门槛更高的护城河。

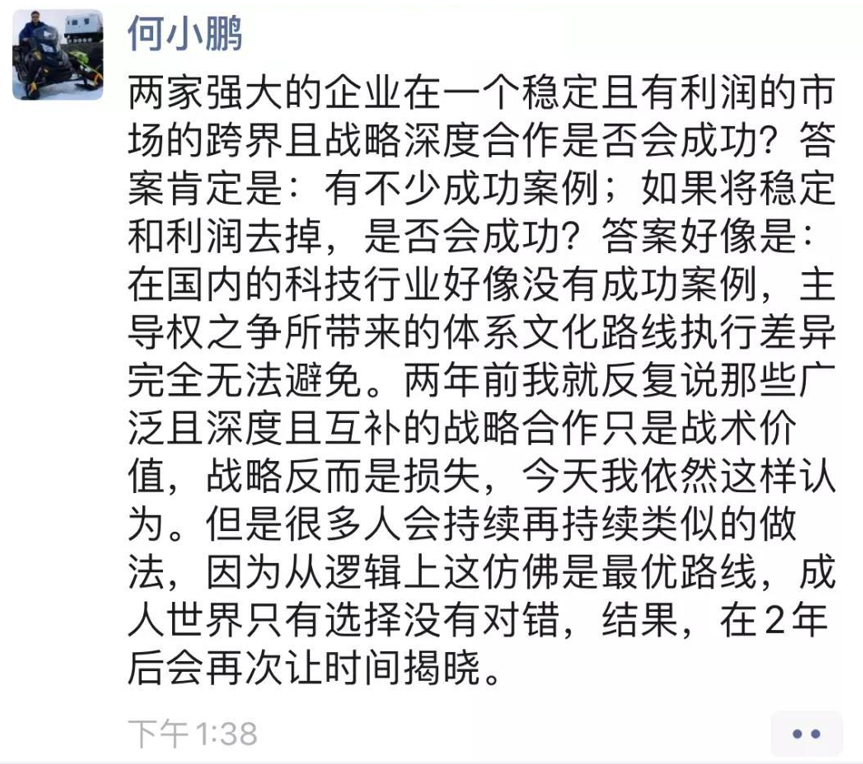

而何小鹏则在更早就道出了“跨界且战略深度合作”的弊端,在高速增长、新旧交替的市场上,1+1并不一定大于2。

今日热点

- 油电双驱!北京重卡多款全新产品亮相2026合作伙伴大会

- 长城欧拉5将于12月16日上市,发布会五大看点提前揭秘!

- 与「有为青年」共赴下一站!全新领克07 EM-P上市限时价13.98万起

- 庆铃40年大事记:改革先行者的破冰答卷(1985-1993)

- 经典魅力再度绽放!2025款欧拉好猫预售启程,8.98万元起!

- 庆铃T28创业家潍坊上市 10万级创富皮卡再树标杆

- 智能电动汽车下半场 吉利用“全域AI”重塑安全边界

- 广汽传祺携手Momenta,智驾大模型全场景落地

- 解密吉利黑科技,如何用AI赋能动力,重新定义混动节能?

- #VAN境适用# 第二季!御风归野,西安房车之旅

- 开启中国商用车新时代,长安凯程品牌即将焕新启航

- 让新三有人群也能任性撒“野” 全尺寸火星9越野版渲染图曝光

- 凯翼价格战杀红眼 昆仑iHD把中型插混SUV杀到9.99万

- 哪吒S猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克Z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5T柴油混动,动力或将达600+ N·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名RC7

- 火星7Pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球SUV价值首选

- “大”“汽”凛然+七重豪礼 14.78万起,火星9汽油版珠峰上市