2022年3月,商用车市场销量持续连降,柴油机市场同样延续下降趋势,同比下降28.83%,但环比实现了39.21%的增长。

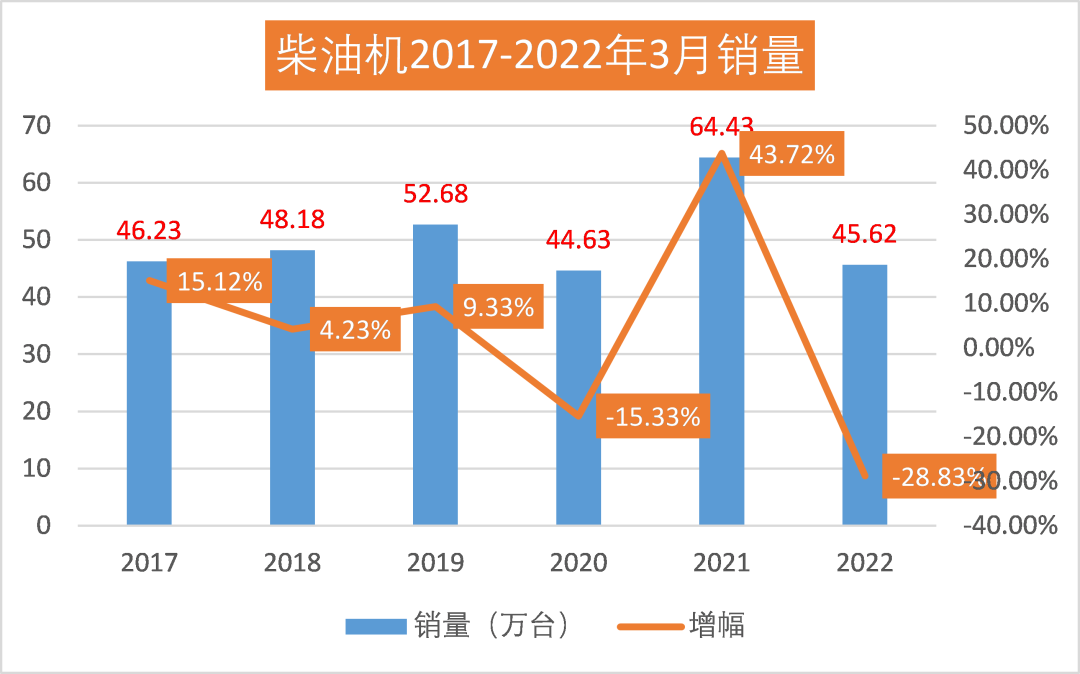

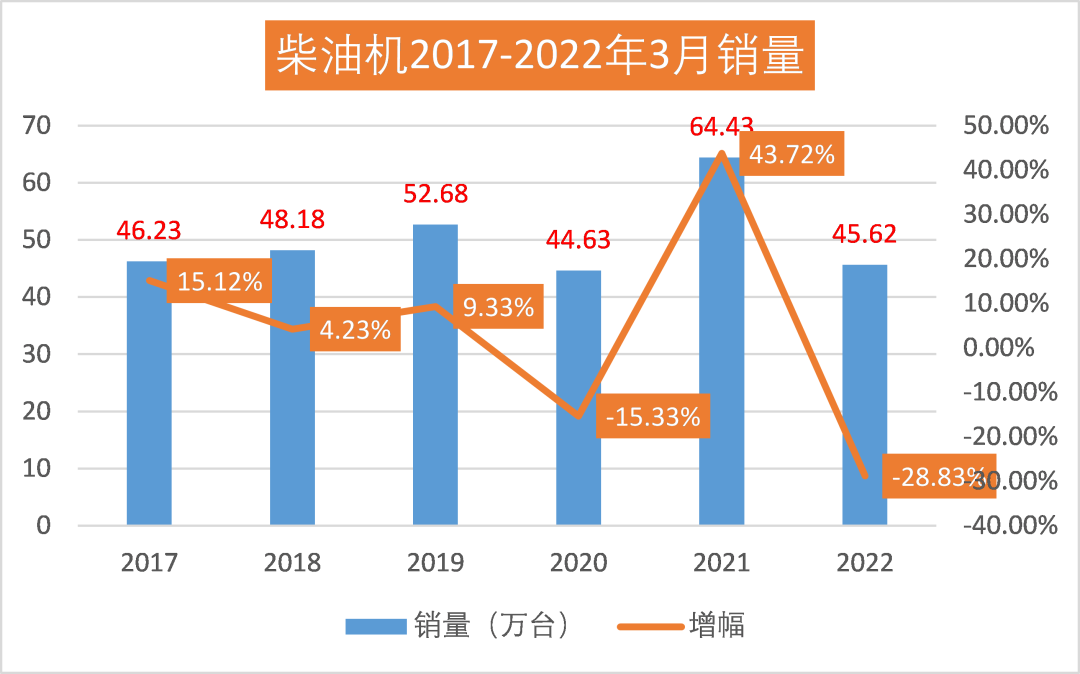

根据内燃机工业协会《中国内燃机工业销售月报》数据显示,2022年3月,多缸柴油机(以下简称柴油机)市场销量45.62万台,同比下降28.83%,环比增长39.21%。这也是自2021年5月后的10连降,单月销量与去年同期差18.8万台,差距较上月逐渐拉大。一季度,各家柴油机企业表现如何?企业排名有何变化?请看方得网带来的分析报道。2022年3月,柴油机市场虽然延续了连降态势,但环比实现了39.21%的增长。2022年3月,商用车市场受国内疫情多发,加之国际地缘政治不稳定因素显著增加,总体销量持续下滑。在卡车市场,3月重卡市场、中卡、轻卡、微卡市场均出现下滑的情况,与此相反的是客车细分品种中,三大类客车品种产销均呈增长,其中大型客车增速最为显著,中型和轻型客车有所下降。由此可见,客车作为商用车市场占比较小的细分市场,虽涨但无法“抵消”卡车大市场下降的幅度,但环比增长也许是二季度柴油机市场有望转正的“信号”。

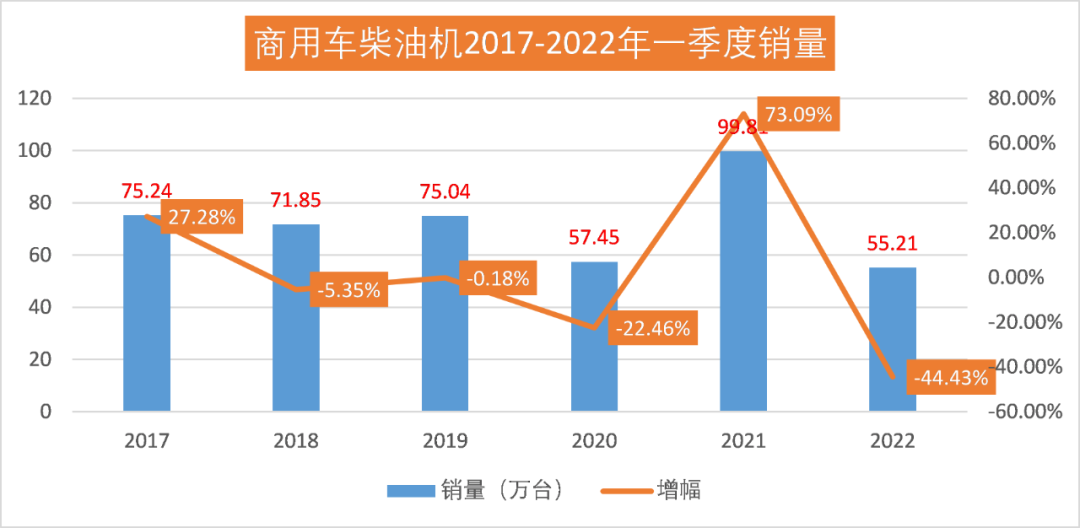

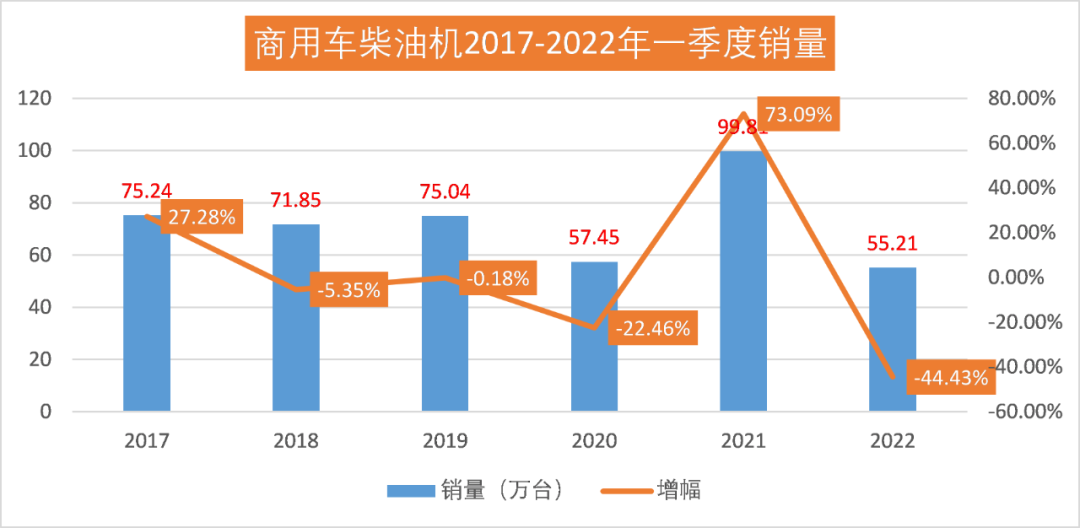

方得网分析认为,2022年3月销量同比下滑,主要原因是国际地缘政治不稳定因素,疫情频发、原材料上涨、芯片供应困难等原因。据方得网了解,不少疫情周边地区的工厂均为停工状态,供应链出现困境;同时终端销售也受其影响,用户需求降低。据方得网了解,不少疫情周边地区的工厂均为停工状态。其次,则是2021年同期无论是单月还是累计销量均为十年内最高水平,2022年单月销量在去年的高基数下难以“超越”。纵观近六年3月份柴油机销量及增幅走势图可见,3月份平均单月销量都在45万台左右,最低的年份在2020年,3月是受疫情打击后逐渐恢复的第一个月,柴油机市场销量勉强达到平均水平,销量44.63万台,而2022年3月的销量放在历年看,也是十分低的一个月。

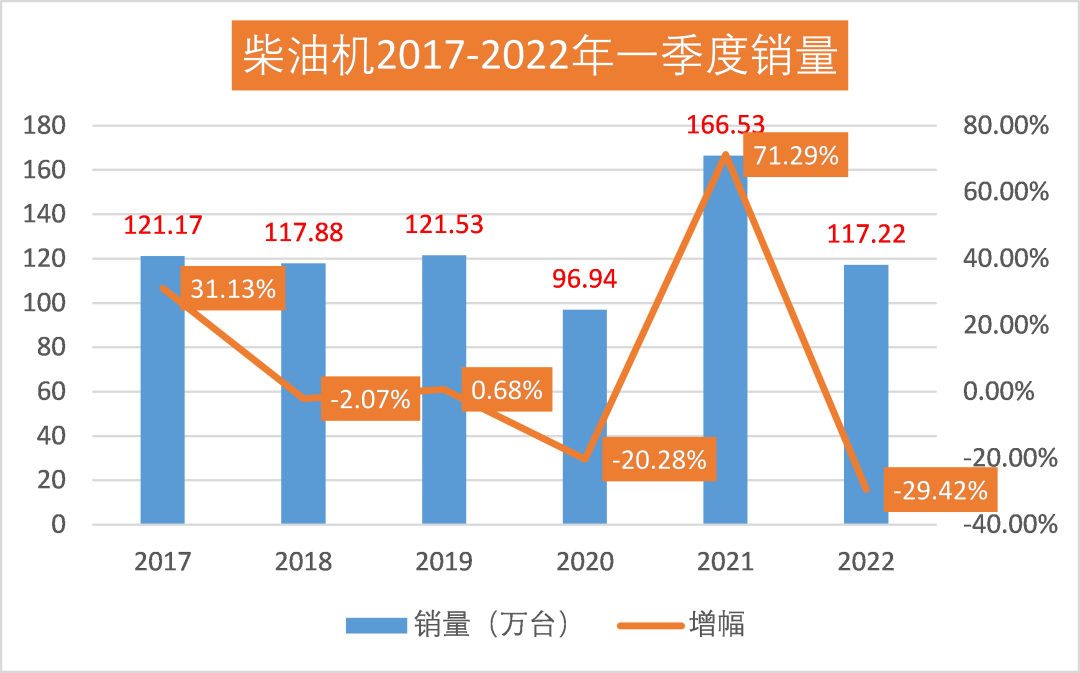

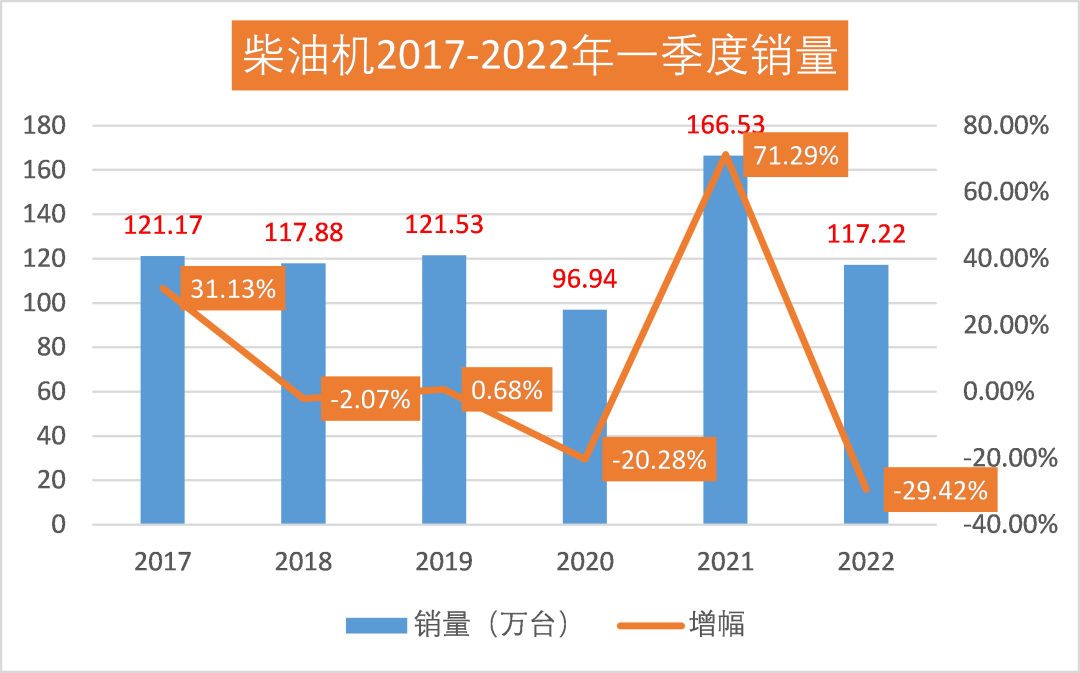

从各个细分市场来看,因春节、疫情等原因,商用车柴油机终端市场需求仍显不足,工程机械、农机等市场也均处于调整阶段。其中,3月后,不少城建项目开工,使得工程机械的柴油机市场环比有了小幅增长。3月,工程机械用多缸柴油机销量10.57万台,环比增长50.30%,同比增长-9.85%;1-3月累计销量25.65万台,同比增长-10.28%。同样,2022年1-3月柴油机累计销量为117.22万台,在近6年中也是平均较低的水平。疫情前的2019年,一季度柴油机销量在122万台左右,2022年一季度却比其少了4万台左右,可不用提2021年一季度的166万台的高点,市场形势不容乐观。

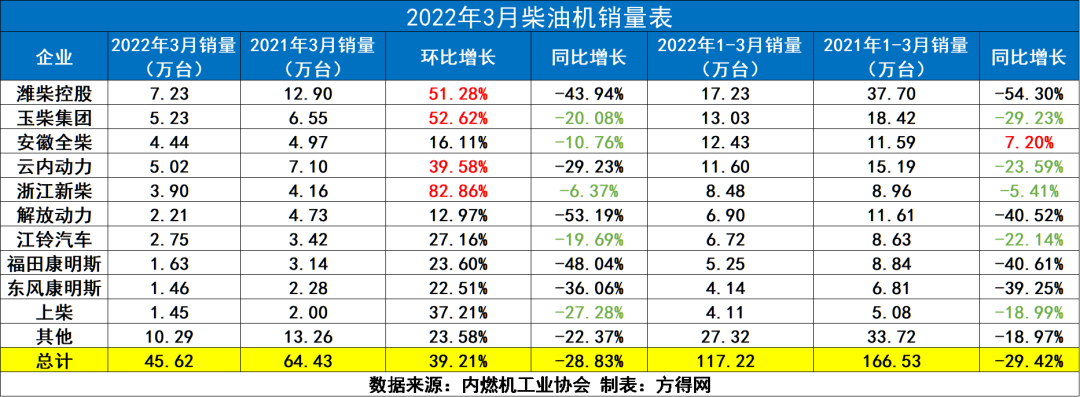

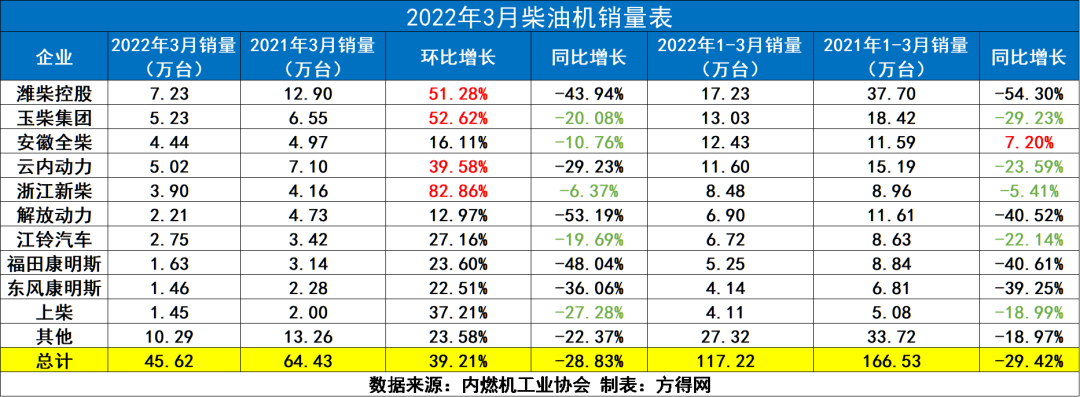

2022年无论对于哪个行业来说都是“命途多舛”,多发的疫情、国际形势复杂对柴油机行业的影响都是深远的,方得网认为商用车市场的将于二季度开始发力,受消费升级影响,仍有不少细分市场将持续增长,这从3月柴油机市场环比增长就能看出,二季度或将是柴油机“翻盘”的机会。2022年3月,柴油机市场格局最为明显的变化则是,在行业的重压下,“分散作战”的社会动力品牌抗压能力明显要更好,“多点开花”、“不偏科”成为柴油机市场不下滑反增长的秘诀。从竞争格局来看,2022年3月柴油机前五企业为潍柴、玉柴、云内、全柴和新柴,这几家都是可装配市场上多家主机厂、多种车型的柴油机品牌,这与2021年3月销量前五名相比,主要装配重卡车型,乃至于主配自产卡车的柴油机品牌掉出了前五,这与2022年重卡市场大幅下滑也有很大关系。

从销量来看,2022年3月,柴油机市场前十企业中,十家企业同比下滑,无一幸免。低于行业降幅的有玉柴、全柴、新柴、江铃汽车和上柴。单月销量仅有潍柴超过7万台,超过5万台的企业仅有玉柴和云内两家。而由于商用车中重卡下滑最为严重,导致装配这些车型为主的柴油机企业受到影响较为明显。多装配轻卡、客车动力的柴油机品牌则下滑幅度低于行业。

相比上月,柴油机环比增长39.21%,十家企业均环比实现正增长,增幅超过行业的企业为潍柴、玉柴、云内和新柴,其中潍柴、玉柴环比增长超5成,新柴环比增长82.86%领先行业。2022年3月,柴油机市场各企业的单月销量与去年相比有了很大差异。行业仅有潍柴一家超过7万台;破5万台的企业有玉柴、云内2家;4万台左右的企业有全柴、新柴2家;福康、东康、上柴这三家之间差距较小;前十企业均在1万台以上。

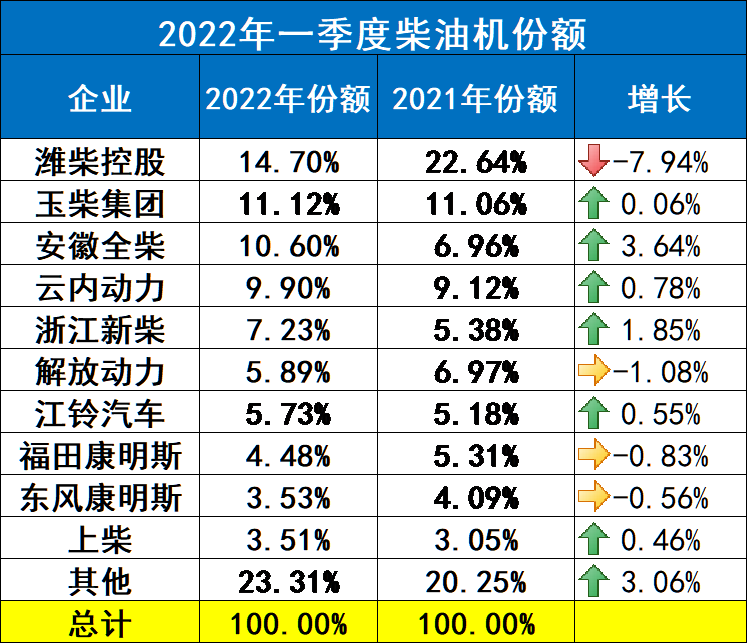

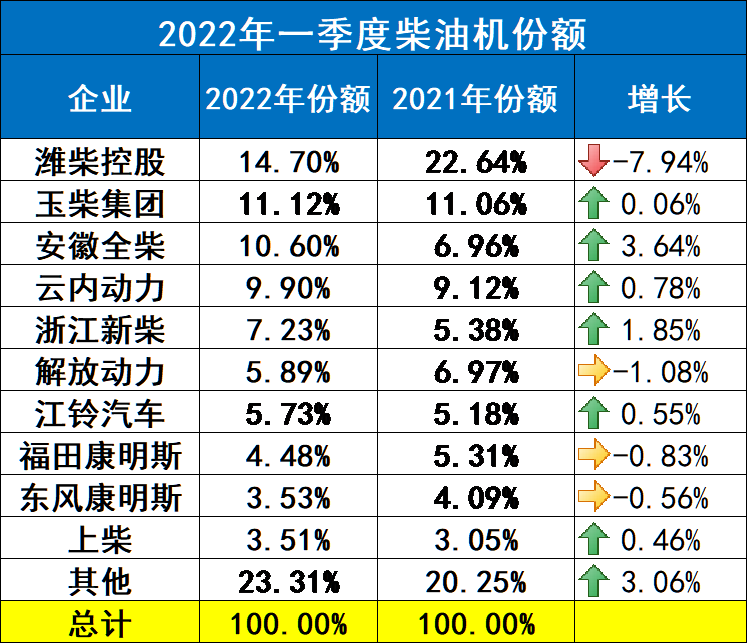

从企业份额占比来看,2022年3月,潍柴一骑绝尘,占据行业14.7%的份额,也是行业内唯一一家份额超14%的企业。份额超过10%的企业有玉柴、全柴两家,其中全柴份额同比去年增长3.64%,增幅最高。玉柴份额为11.12%,解放动力、江铃差距较小,云内动力、新柴、江铃、上海新动力都在份额上实现了小幅增长。2022年3月,前十企业在行业内占比(76.69%)同比去年(79.76%)下降3.06%,同样,柴油机前五企业份额也相比去年下降,这意味着前五企业的“蛋糕”被后位分走,抢夺了前十柴油机企业原有的份额。商用车用柴油机六年最低点 潍柴/云内/解放环比增长超行业2022年3月,商用车用柴油机市场降幅更加惨烈,单月销量同比下滑44.2%,累计销量同比下滑44.43%。这是商用车柴油机市场在近六年中的最低点。

这与商用车市场表现十分一致,3月,商用车产销同比明显下降,在客货细分车型中,货车和客车产销环比均呈快速增长,同比均呈较快下降。与上年同期相比,重、中、轻、微货车品种产销呈不同程度下降,其中重型货车降幅更为明显。在客货细分车型中,大型客车销售0.5万辆,同比增长12.8%,较去年同期增加0.03万辆;中型客车销售0.2万辆,同比下降24.4%,较去年同期减少0.24万辆;轻型客车销售3.1万辆,同比下降31.7%,较去年同期减少1.41万辆。这也导致了在客车动力领域更强的玉柴脱颖而出,同样在轻卡降幅为全品类最低的背景下,轻型动力的强势选手——潍柴、云内的表现更好。

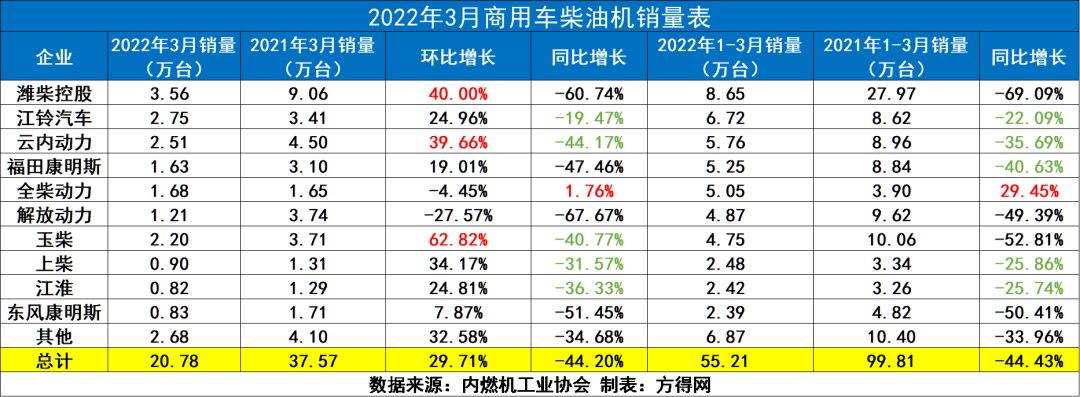

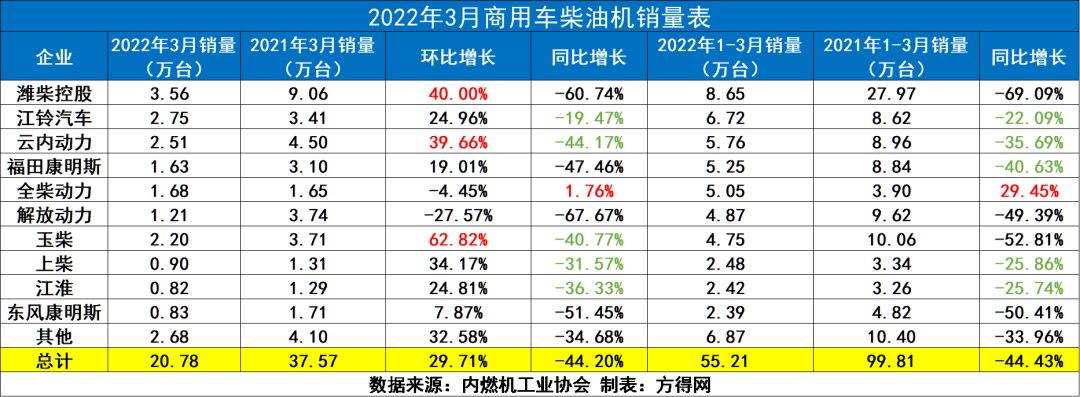

2022年3月,商用车柴油机市场前十企业中,仅有全柴实现正增长。其他9家企业分别出现了不同程度的下滑,最大下滑幅度超过6成。从环比来看,有八家实现了正增长,其中潍柴、云内、玉柴、上柴、环比增长均超过行业29.71%的增幅。江铃、福康、江淮、东康也实现了环比正增长。

2022年3月,商用车柴油机市场销量超过3万台的为潍柴,单月销量3.56万台,领跑行业。单月销量超过2万台的有江铃汽车、云内、玉柴。市场排名也有了很大变化。2022年3月,商用车用柴油机前五企业为潍柴、江铃、云内、玉柴和全柴。而2021年3月销量前五为潍柴、云内、解放动力、玉柴和江铃。可以看出,从3月份起,各家销量差距逐步拉开。

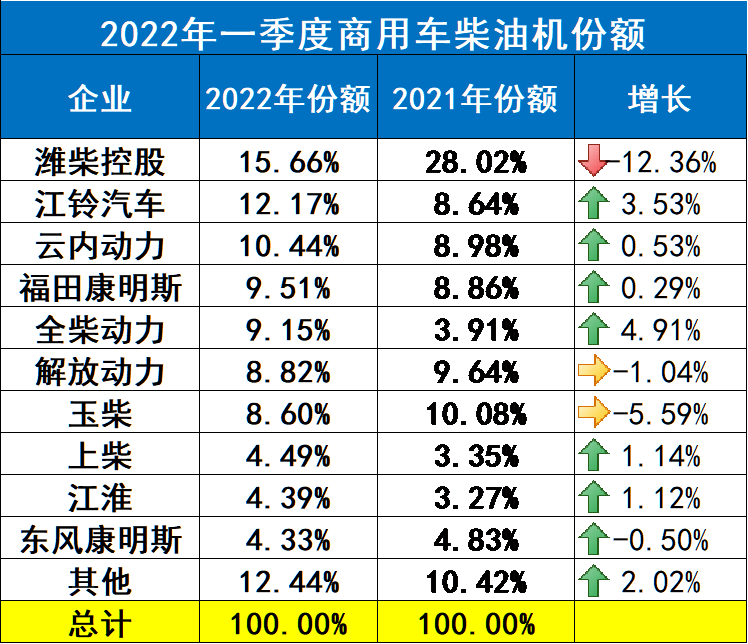

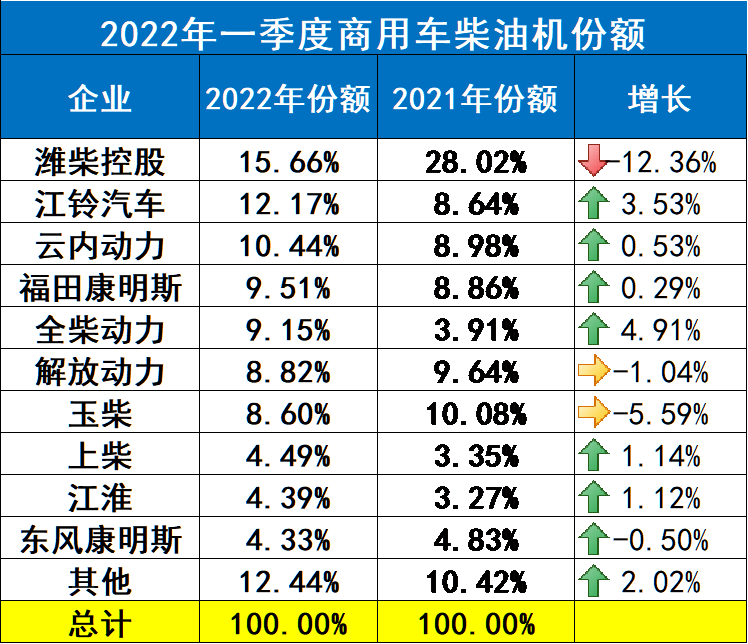

从份额来看,销量前十的为潍柴、江铃、云内、福康、全柴、解放动力、玉柴、上柴、江淮、东康,其前十名销量占总销量87.58%;潍柴在商用车用多缸柴油机市场份额中领先,占比15.66%,其后依次为江铃12.17%、云内10.44%、福康9.51%、全柴9.15%、解放动力8.82%、玉柴8.60%、上柴4.49%、江淮4.39%、东康4.33%。其中6家企业份额实现了增长,全柴份额增长4.91%增幅最高。

2022年3月,商用车柴油机前五企业份额为56.93%,2021年3月前五份额为65.58%,同比下滑8.65%,份额相差较越来越大,前五份额分布有了很大变化,较之前更加平均,难以出现之前的“一家独大”的场面。前十企业份额同样低于2021年,说明不少新晋势力在争夺老牌柴油机企业的地盘。2022年3月,商用车市场持续下降,使得柴油机市场下滑幅度继续扩大。甚至2022年3月相比近六年同期都是低于平均水准的。

从竞争格局来看,商用车柴油机市场中往年装配重卡的企业“独领风骚”的盛景不在,商用车柴油机市场中份额更大的中轻卡、皮卡、客车市场将成为左右“战局”的决胜点。2022年柴油机市场,多变的政策、萧条的市场让无论是老牌企业还是新晋黑马都在一条起跑线上出发,未来柴油机市场“比试”的更多是抗压能力和技术突破,谁能坚持不掉队,已经是“赢”了一半。

浏览量:5763

浏览量:5763 作者:

作者: 来源:方得网

来源:方得网 时间:2022-04-17

时间:2022-04-17